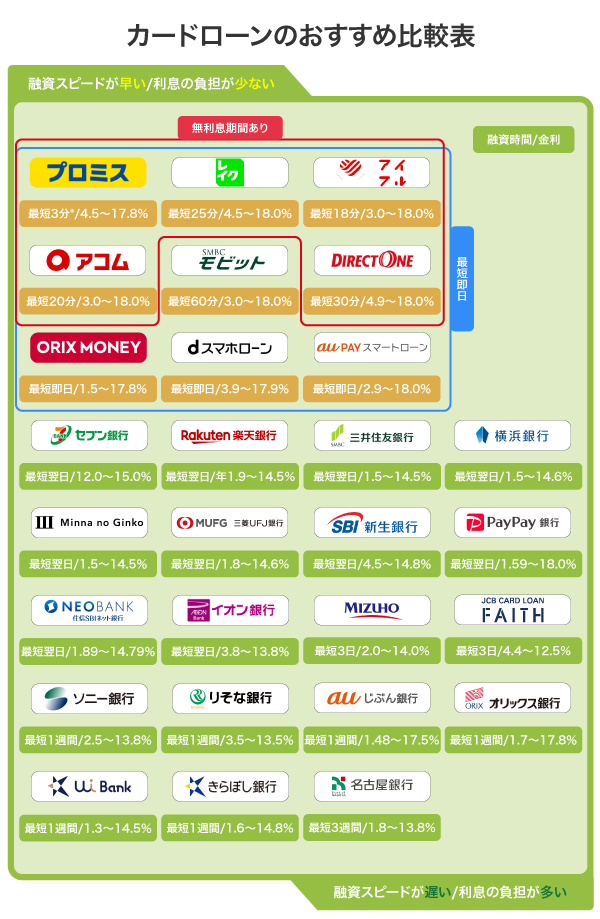

カードローンのおすすめランキングでは利息の負担が少なく、必要なときにスムーズに融資してもらえるアコムやアイフルが上位となっています。

お金の話は友人や家族でも話題にしづらいため、貸金業法に則った安全性の高いカードローンのなかでどこがいいか情報が入る機会は少ないのではないでしょうか。

実際に多くの人から選ばれているカードローンのおすすめランキングは、以下のとおりになります。

- 1位 アコムのカードローン

- 2位 アイフルのカードローン

- 3位 プロミスのカードローン

- 4位 レイクのカードローン

- 5位 SMBCモビットのカードローン

- 6位 ダイレクトワン

- 7位 セブン銀行カードローン

- 8位 住信SBIネット銀行カードローン

- 9位 au PAY スマートローン

- 10位 JCBカードローン FAITH

- 11位 dスマホローン

- 12位 三井住友カード カードローン

- 13位 ORIX MONEY

- 14位 楽天銀行スーパーローン

- 15位 ちばぎんカードローン

- 16位 東京スター銀行のスターカードローンα

- 17位 きらぼし銀行カードローン

- 18位 名古屋銀行カードローン

- 19位 UI銀行のUI Plan(スマホローン)

- 20位 三井住友銀行カードローン

- 21位 横浜銀行カードローン

- 22位 みずほ銀行カードローン

- 23位 みんなの銀行 Loan

- 24位 オリックス銀行カードローン

- 25位 イオン銀行カードローン

- 26位 auじぶん銀行カードローン

- 27位 PayPay銀行カードローン

- 28位 りそなカードローン

- 29位 三菱UFJ銀行カードローン バンクイック

- 30位 ソニー銀行カードローン

- 31位 SBI新生銀行カードローン

即日融資や無利息期間に対応しているうえにバレない配慮がある消費者金融は、多くの人が利用する人気の高いカードローンです。

銀行カードローンは即日融資や無利息期間に対応していないことから、サービス内容としてはいまひとつな印象を持たれる傾向にあります。

以下は、全国銀行協会が銀行法に基づいて運営する銀行カードローンについて利用者からアンケートをとった結果です。

銀行カードローン利用者が銀行カードローンを運営する銀行に対して望むことは、「資金が必要な時にスムーズに融資してくれること」 (38.1%)、「借入や返済の利便性向上」(36.8%)が高い

引用元:銀行カードローンに関する消費者意識調査-全国銀行協会

あとから不便を感じることがないように、サービスの特徴を知ったうえでカードローンを選ぶとよいでしょう。

- 利息の負担を減らせる無利息期間サービスがあるカードローンがおすすめ

- すぐにお金が必要なら即日融資に対応していることが絶対条件

- 融資スピードが早いうえに利息を抑えられるアコムがランキング1位

- アコムやアイフルなどの人気なカードローンはバレないための配慮がある

この記事では、利用者から人気なおすすめのカードローンをランキング形式で紹介していきます。

審査時間や利便性などのサービス内容を比較したい人や、賢いカードローンの選び方について知りたい人に向けた解説もおこないますので、ぜひ参考にしてください。

注釈

※お申込み時間や審査によりご希望に添えない場合がございます。

目次

- 1 カードローンのおすすめランキング2024!人気な商品のサービスを比較

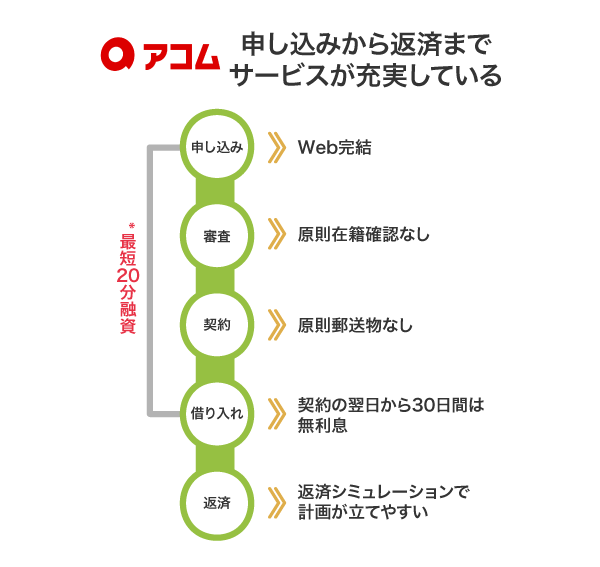

- 1.1 アコムには返済シミュレーションがあるから支払いの計画が立てやすい

- 1.2 アイフルは業界最速の最短18分融資が可能なため即日で借りたい人に最適

- 1.3 プロミスの瞬フリなら土日や夜間でも最短10秒で振込融資してもらえる

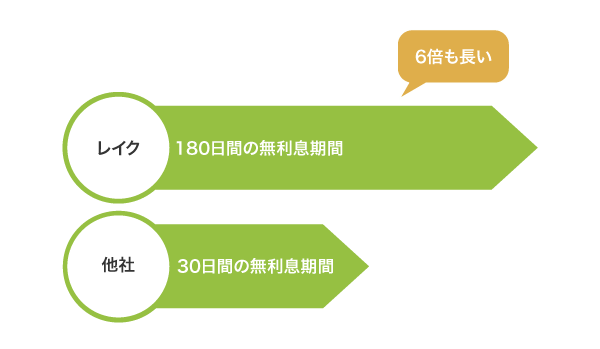

- 1.4 レイク(旧レイクALSA)は無利息期間が最大180日間と長いのが魅力

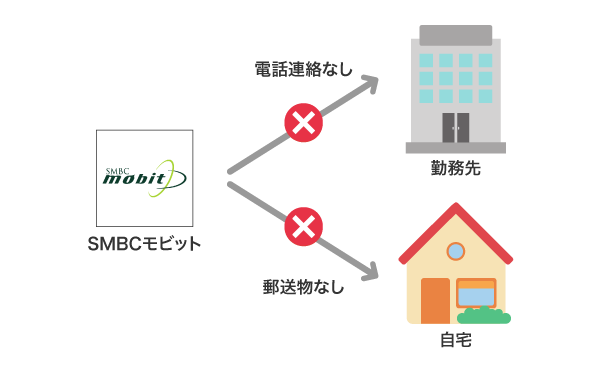

- 1.5 SMBCモビットのWEB完結なら電話連絡や郵送物がないため内緒で借りられる

- 1.6 ダイレクトワンには55日間の無利息期間があるため利息を抑えられる

- 1.7 セブン銀行カードローンならアプリを使ってスマホのみで借りられる

- 1.8 住信SBIネット銀行カードローンは最大1,000万円の高額融資に対応している

- 1.9 au PAY スマートローンのダイレクトチャージはau PAYユーザーに最適

- 1.10 JCBカードローン FAITHなら利息212円で5万円の借り入れが可能

- 1.11 d払いをよく利用するならドコモが提供を開始したdスマホローンが便利

- 1.12 三井住友カード カードローンは最大金利15.0%の低金利で借りれる

- 1.13 ORIX MONEY(オリックスマネー)なら会員限定優待サービスを受けられる

- 2 長期の借り入れをするなら金利が低い銀行カードローンがおすすめ

- 2.1 楽天銀行スーパーローンなら新たに口座を開設しなくても融資してもらえる

- 2.2 千葉銀行のちばぎんカードローンは2,000円から返済できるため負担が少ない

- 2.3 東京スター銀行のスターカードローンαは来店不要で24時間申し込める

- 2.4 きらぼし銀行カードローンは雇用形態に関係なく融資を受けられる

- 2.5 名古屋銀行カードローンは固定金利のため金融政策の影響を受けない

- 2.6 UI銀行が新たに運営を開始したUI Planなら年収に関係なく借りられる

- 2.7 三井住友銀行カードローンは手元のキャッシュカードで借入金を受け取れる

- 2.8 横浜銀行カードローンは最短翌日に審査結果を通知してもらえるのが特徴

- 2.9 みずほ銀行カードローンなら自動貸越機能で必要なときに0秒で借り入れ可能

- 2.10 みんなの銀行 Loanは口座残高から借り入れ状況までアプリで管理できる

- 2.11 オリックス銀行カードローンの特徴は保障付きで返済免除があること

- 2.12 イオン銀行カードローンはローンを返済するための借り入れにも寛容

- 2.13 auじぶん銀行カードローンは最低金利1.48%のため借り換えにぴったり

- 2.14 PayPay銀行カードローンは何度でもATM手数料0円で借りられるのが魅力

- 2.15 りそなカードローンはメインバンクがりそな銀行なら0.5%の金利優遇がある

- 2.16 三菱UFJ銀行カードローン バンクイックは年金収入のみでも貸付対象になる

- 2.17 ソニー銀行カードローンは10万円の少額融資でも13.8%の低金利が適用される

- 2.18 SBI新生銀行カードローンなら新生ゴールドの優遇を受けられる

- 3 カードローンの選び方!審査通過率が高く融資に前向きな業者がおすすめ

- 4 カードローンとは担保や連帯保証人なしで借り入れできる金融商品のこと

カードローンのおすすめランキング2024!人気な商品のサービスを比較

冒頭でも述べたとおり、利用者からの人気ランキングで上位を占めているのは消費者金融のカードローンです。

人気ランキングの上位に入っているカードローンの融資スペックについて表にまとめましたので、参考にしてください。

当サイトのランキングは、公式サイトおよび専門機関が提供する情報や利用者へのアンケート結果に基づいて公正に順位付けされています。*

| アコム | アイフル | プロミス* | レイク | SMBC モビット |

ダイレクトワン | セブン銀行 カードローン |

住信SBIネット 銀行 カードローン |

au PAY スマート ローン |

JCB カードローン FAITH |

dスマホローン | 三井住友 カード カードローン |

ORIX MONEY |

|

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 金利 | 3.0%〜18.0% | 3.0%〜18.0% | 4.5%〜17.8% | 4.5%〜18.0% | 3.0%〜18.0% | 4.9%〜18.0% | 12.0%〜15.0% | 1.89〜14.79% | 実質年率 2.9%〜18.0%* |

4.40%~ 12.50% |

0.9%〜17.9%※1 | 1.5%〜15.0% | 1.5%〜17.8% |

| 無利息期間 | 契約の翌日から 30日間*1 |

最大30日間 | 最大30日間 | 最大180日間* | ー | 最大55日間 | ー | ー | ー | ー | ー | ー | ー |

| 審査時間 | 最短20分*2 | 最短18分* | 最短3分審査 (回答)* |

申込み後 最短15秒* |

最短30分* | 最短30分 | 最短翌日 | 最短2営業日 | 最短30分* | 最短即日 | 最短即日※2 | 最短5分* | 最短即日 |

| 即日融資 | 最短20分融資*2 | ◯ | ◯ | ◯ | ◯* | ◯ | × | × | ◯* | ◯ | ◯※3 | ◯ | ◯ |

| 振込融資 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| バレない | ◯ | ◯ | ◯ | ◯ | ◯ | △ | × | △ | △ | ◯ | ◯ | ◯ | ◯ |

| 限度額 | 1〜800万円 | 1〜800万円 | 1~500万円 | 1~500万円 | 1〜800万円 | 1〜300万円 | 10〜300万円 | 10〜1,000万円 | 1〜100万円* | 1〜500万円 | 1〜300万円 | 900万円 | 10〜800万円 |

| ー | ー | ー | ー | ー | ー |

※ランキングの根拠(2022)はこちら

※ランキングの根拠(2023)はこちら

※ランキングの根拠(2024)はこちら

日本貸金業協会の調査によると、消費者金融カードローンの月間契約数は87,539件にも及びます。

カードローンを低金利で利用したいという顧客のニーズに応えた無利息期間サービスや、すぐにお金が必要な人のために即日融資が人気の理由です。

利用者から定評のある消費者金融ならではのサービスは、以下のとおりになります。

| 利点 | |

|---|---|

| 無利息期間サービス | 利息を抑えた借り入れが可能 |

| 周囲にバレない配慮 | 家族や会社に内緒で借りられる |

| 即日融資 | すぐにお金が必要なときに現金を工面できる |

消費者金融ごとに強みとしているサービスは異なりますが、アコムやアイフルは上記のいずれにも対応しているカードローンのためおすすめです。

管理人は借り入れ歴15年以上のため多くのカードローンを利用していますが、アコムは無利息期間があるうえに融資スピードも早く、ランキング1位なのも納得です。

注釈

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※最短5分発行は、新規契約時点でのご利用枠が50万円でのお申し込みとなります。

※最短5分発行の受付時間は9:00〜19:30となります。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

※詳細はリンク先の公式ページをご確認ください

※1優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

※2お申込の曜日、時間帯によって、翌日以降の対応となる場合がございます。

※3システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※お申込み時間や審査状況によりご希望に添えない場合があります。

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※審査に応じてお客さまごとに適用金利を決定

※利用限度額はお客さまごとに当社所定の審査によりに決定します。お客さまの状況によってはご希望に沿えない場合もございますのであらかじめご了承ください。

※無利息期間経過後は通常金利適用となります。

※初回契約翌日から無利息適用となります。

※Webで初めてお申込みで60日無利息

【アコムの注釈】

※1適用条件 アコムでのご契約がはじめてのお客さま

※2お申込時間や審査によりご希望に添えない場合がございます。

アコムには返済シミュレーションがあるから支払いの計画が立てやすい

返済シミュレーションがあるアコムなら、しっかりと返済計画を立てたうえでお金を借りられます。

最短20分で借りられる融資スピードや契約の翌日から最大30日間の無利息期間があるだけでなく、返済に関する情報もしっかりと利用者に提示しているのはアコムならではの特徴です。*1*2

アコムの返済シミュレーションには返済回数を入力して毎月の返済額を割り出す方法と、毎月の返済額を入力して返済回数を確認する方法の2つのパターンがあります。

短期間で完済を目指したい人は、返済回数から毎月の返済額を割り出す方法でシミュレーションするとよいでしょう。

月々に支払える金額が限られているのであれば、毎月の返済額を入力して完済にかかる期間を確認してください。

例として、金利18.0%で10万円借りた場合の支払いスケジュールを紹介しておきます。

| 返済期間 | 返済回数 | 毎月の返済額 |

|---|---|---|

| 1年以内 | 10回 | 11,000円 |

| 2年以内 | 20回 | 6,000円 |

| 3年以内 | 25回 | 5,000円 |

| 4年以内 | 33回 | 4,000円 |

| 5年以内 | 51回 | 3,000円 |

データ引用元:アコム公式サイト

アコムは原則、在籍確認なしや原則自宅郵送物なしに対応しており、誰にもバレずに借りたい人にも最適なカードローンです。*3

返済計画についてはオペレーターへの相談も可能なため、疑問点や不安に思っていることがある人は電話してみると安心できるかもしれません。

アコムの基本情報

| 順位 | 1位 |

|---|---|

| 融資スピード | 最短20分*1 |

| 無利息期間 | 契約の翌日から30日間*2 |

| 金利 | 3.0%〜18.0% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | 原則なし |

| バレない | ◯ |

| コンビニATM |

|

>> アコムの3秒診断はこちら

注釈

※1お申込時間や審査によりご希望に添えない場合がございます。

※2適用条件 アコムでのご契約がはじめてのお客さま

※3電話での確認はせずに書面やご申告内容での確認を実施

アコムは初めての人におすすめ

世間的に認知度の高いアコムは、初めての借り入れで不安がある人にもおすすめのカードローンです。

今までカードローンで借り入れをしたことがない人でも、アコムの名前を知っている人は多いのではないでしょうか。

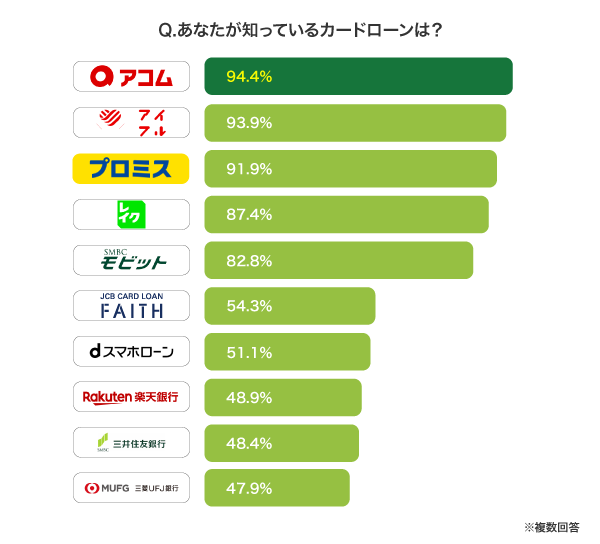

実際に当社でアンケート調査を実施したところ、認知度および初めての借り入れで選ぶ人が最も多いという結果になりました。

アンケート結果の詳細はこちら

Q.あなたが知っているカードローンは?

| アコム | 94.4% |

|---|---|

| アイフル | 93.9% |

| プロミス | 91.9% |

| レイク | 87.4% |

| SMBCモビット | 82.8% |

| JCBカードローン FAITH | 54.3% |

| dスマホローン | 51.1% |

Q.初めて利用したカードローンは?

| アコム | 25.8% |

|---|---|

| アイフル | 25.2% |

| プロミス | 14.3% |

| レイク | 12.3% |

| SMBCモビット | 8.0% |

| 楽天銀行スーパーローン | 3.8% |

| その他 | 10.6% |

データ引用元:カードローンの利用者へ実施したアンケート調査の結果について

アコムはテレビCMでの露出が多く、はじめてのアコムというキャッチフレーズでも有名です。

どのカードローンを選ぶべきか迷ったら、顧客サービスが充実しているだけでなく、認知度の高さから安心感があるアコムを選んでおけば間違いありません。

アイフルは業界最速の最短18分融資が可能なため即日で借りたい人に最適

アイフルはカードローンのなかで最も融資スピードが早く、申し込みから最短18分で融資を受けられます。*

公式サイトにも、以下のように記載されていますので参考にしてください。

WEB申込なら、最短18分で融資も可能。

引用元:アイフル公式サイト

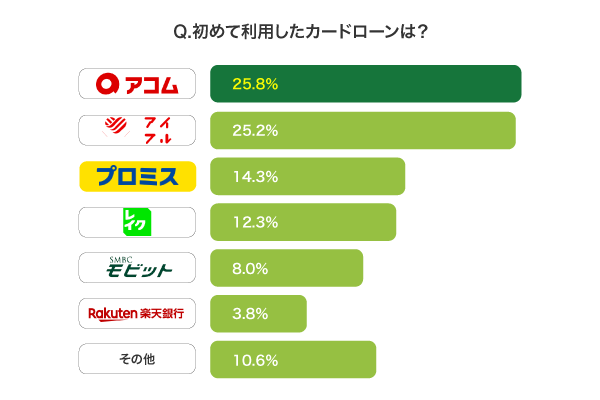

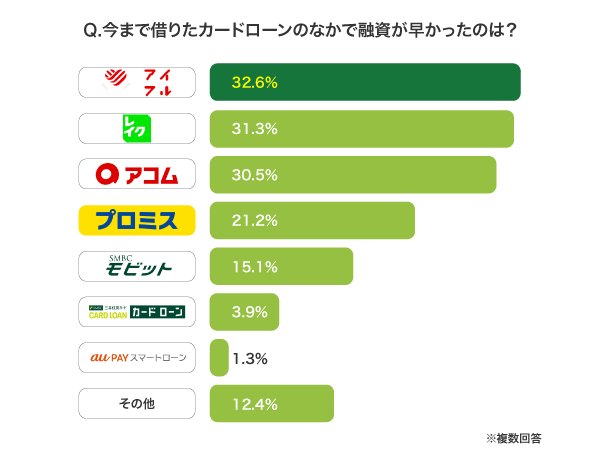

業界最速の融資スピードは消費者金融で唯一、銀行の傘下に入っていない独立系企業のアイフルだからこそ実現できる強みです。

さらにWeb申込後にオペレーターに電話して急いでいる旨を伝えると優先的に審査してもらえるため、利用者が多い土日や祝日でも少ない待ち時間でお金を借りられます。

今すぐお金を借りたいなら、融資スピードを強みにしているアイフル以上に最適な借入先はないでしょう。

アイフルの基本情報

| 順位 | 2位 |

|---|---|

| 融資スピード | 最短18分* |

| 無利息期間 | 最大30日間 |

| 金利 | 3.0%〜18.0% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | ◯ |

| コンビニATM* |

|

審査に通るか不安な人でも、銀行の影響を受けずに独自の審査基準を設けているアイフルなら条件を満たすことができるかもしれません。

>> アイフルの3秒診断はこちら

注釈

※提携先ATM設置店のみ

※お申込み時間や審査状況によりご希望に添えない場合があります。

急いでいるならアイフルがおすすめ

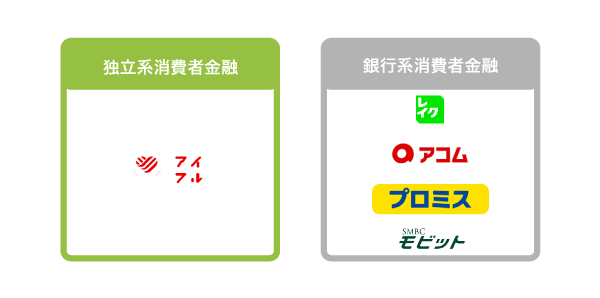

公式サイトの記載と実態が違うカードローンもありますが、アイフルは実際に利用した人からも融資スピードが早いという評価を得ています。

アンケート結果の詳細はこちら

Q.今まで借りたカードローンのなかで融資が早かったのは?

| アイフル | 32.6% |

|---|---|

| レイク | 31.3% |

| アコム | 30.5% |

| プロミス | 21.2% |

| SMBCモビット | 15.1% |

| 三井住友カード カードローン | 3.9% |

| au PAY スマートローン | 1.3% |

| その他 | 12.4% |

データ引用元:カードローンの利用者へ実施したアンケート調査の結果について

アイフルが素早く融資をおこなえる理由には、在籍確認の電話連絡なしに対応している点も挙げられます。

職場への電話連絡が原則ないため、アイフル内で可決されるとそのまま融資を実行してもらうことが可能です。

アイフルなら最短18分後には借入金を受け取れるうえ、職場にバレる心配がありません。

プロミスの瞬フリなら土日や夜間でも最短10秒で振込融資してもらえる

銀行口座への入金を希望する人は、最短10秒でお金を振り込んでもらえるプロミスの瞬フリの利用がおすすめです。

プロミスの瞬フリは三井住友銀行や三菱UFJ銀行などの大手金融機関をはじめ、約200行への振込融資に対応しています。

お申込み完了後、24時間振込可能な金融機関の口座をお持ちなら、最短10秒で振込みが可能です。

引用元:プロミス公式サイト

スマホで借りたい金額を入力するだけで指定した銀行口座にお金を振り込んでもらえるため、家にいながら借り入れが完了します。

24時間365日いつでも対応してもらうことができ、土日や夜間の急な出費に間に合うのも嬉しいポイントです。

プロミスの基本情報

| 順位 | 3位 |

|---|---|

| 融資スピード | 最短3分* |

| 無利息期間 | 最大30日間 |

| 金利 | 4.5%〜17.8% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | ◯ |

| コンビニATM |

|

瞬フリの利用に回数制限はなく、何度でも振込手数料0円で借りられます。

>> プロミスの3項目カンタン診断はこちら

注釈

※お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。

※高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。

※お申込み時間や審査によりご希望に添えない場合がございます。

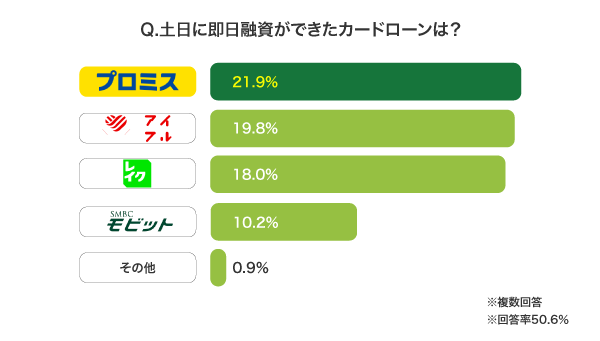

プロミスは土日に即日融資を希望する人におすすめ

以下のアンケート結果からもわかるとおり、プロミスは土日でも即日融資に対応しています。

アンケート結果の詳細はこちら

Q.土日に即日融資ができたカードローンは?

| プロミス | 21.9% |

|---|---|

| アイフル | 19.8% |

| レイク | 18.0% |

| SMBCモビット | 10.2% |

| その他 | 0.9% |

データ引用元:カードローンの利用者へ実施したアンケート調査の結果について

平日限定で融資をおこなっているカードローンが多いなか、土日でも融資を受けられるのは大きな利点です。

土日でも審査を進めてもらえるため、平日に借り入れが間に合わなかった人や休日に急用ができてお金が必要になった人にもおすすめなカードローンになります。

レイク(旧レイクALSA)は無利息期間が最大180日間と長いのが魅力

レイク(旧レイクALSA)の無利息期間サービスは他社と比べて長く、5万円以下の借り入れなら最大180日間も適用されます。*

5万円を超える借り入れの場合も、200万円以下なら最大60日間の無利息期間が適用されるため他社で借りるよりもお得です。

| 借り入れ金額 | 適用される無利息期間 |

|---|---|

| 5万円以下 | Web申し込みで最大180日間* |

| 200万円以下 | Web申し込みで最大60日間 |

データ引用元:レイク公式サイト

管理人は無利息期間中に返済し、利息0円で借りられました。

Web申し込みをすると最短25分融資も可能なため、今すぐお金が必要な人にもおすすめです。*

レイク(旧レイクALSA)の基本情報

| 順位 | 4位 |

|---|---|

| 融資スピード | Webで最短25分融資も可能* |

| 無利息期間 | 最大180日間* |

| 金利 | 4.5%〜18.0% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | ◯ |

| コンビニATM |

|

まずは最短15秒診断で、借り入れが可能かどうか確認してみましょう。

>> レイクの最短15秒診断はこちら

注釈

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※審査結果によってはWebでのご契約手続きが行えない場合があります。

無利息期間の注意事項

| 無利息期間の注意事項 |

|

|---|---|

| 180日間無利息の注意事項 |

|

| 60日間無利息の注意事項 |

|

| 30日間無利息の注意事項 |

|

レイクは利息を抑えたい人におすすめ

無利息期間が長いレイクは、利息を抑えたい人に最適なカードローンです。

アンケート調査でも、レイクが利息の負担が少ないカードローンとして人気であることがわかっています。

アンケート結果の詳細はこちら

Q.利息の負担が少なかったカードローンは?

| レイク | 28.1% |

|---|---|

| プロミス | 22.9% |

| JCBカードローン FAITH | 20.4% |

| アイフル | 19.3% |

| アコム | 18.2% |

| SMBCモビット | 10.1% |

| 楽天銀行スーパーローン | 5.6% |

データ引用元:カードローンの利用者へ実施したアンケート調査の結果について

無利息サービスは他のカードローンでも実施されていますが、最大180日間も適用されるのはレイク以外にありません。

SMBCモビットのWEB完結なら電話連絡や郵送物がないため内緒で借りられる

WEB完結で申し込むと電話連絡や自宅に届く郵送物をなしにできるSMBCモビットなら、職場や家族にバレずにお金を借りられます。

電話連絡や郵送物なしで借りられることを公式サイトで明言しているカードローンは、SMBCモビット以外にありません。

電話連絡や郵送物がないので、わずらわしさがありません。

引用元:SMBCモビット公式サイト

他にもSMBCモビットはTポイントで返済できたり、クレジットカードとカードローンが一体化した多機能型モビットカードがあったりと顧客目線のサービスが充実しています。

SMBCモビットの基本情報

| 順位 | 5位 |

|---|---|

| 融資スピード | 最短60分* |

| 無利息期間 | ー |

| 金利 | 3.0%〜18.0% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | ◯ |

| コンビニATM |

|

国際基準に基づいて評価がおこなわれるHDI格付けベンチマークで、2年連続三つ星を獲得していることからもSMBCモビットの人気の高さがうかがえます。

>> SMBCモビットの10秒簡易審査はこちら

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

借り入れがバレたくないならSMBCモビットがおすすめ

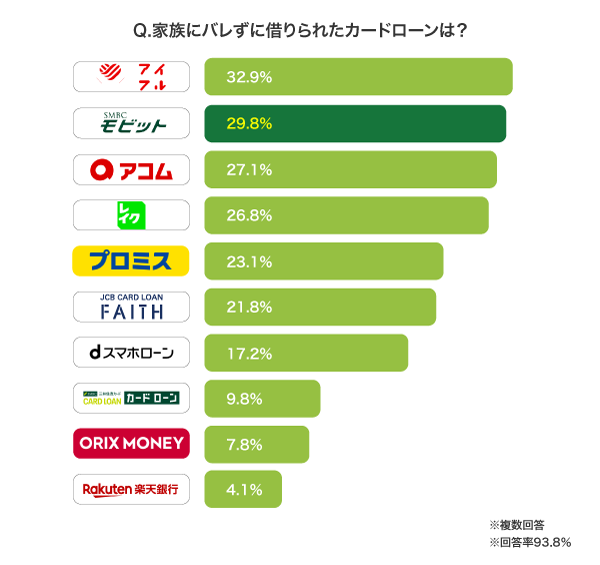

家族にバレないカードローンについてアンケート調査をおこなったところ、SMBCモビットを選ぶ人が多い結果となりました。

職場にバレずに借りられたカードローンとしても、レイクとアイフルの次にSMBCモビットを選ぶ人が多い結果となっています。

アンケート結果の詳細はこちら

Q.家族にバレずに借りられたカードローンは?

| アイフル | 32.9% |

|---|---|

| SMBCモビット | 29.8% |

| アコム | 27.1% |

| レイク | 26.8% |

| プロミス | 23.1% |

| JCBカードローン FAITH | 21.8% |

| dスマホローン | 17.2% |

| 三井住友カード カードローン | 9.8% |

| ORIX MONEY | 7.8% |

| 楽天銀行スーパーローン | 4.1% |

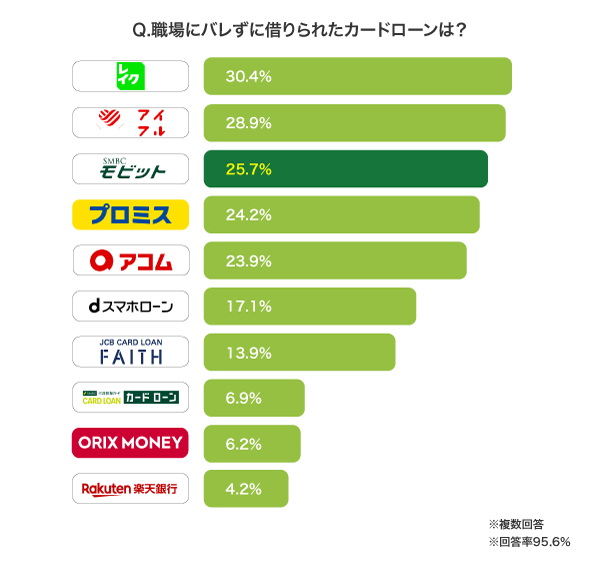

Q.職場にバレずに借りられたカードローンは?

| レイク | 30.4% |

|---|---|

| アイフル | 28.9% |

| SMBCモビット | 25.7% |

| プロミス | 24.2% |

| アコム | 23.9% |

| dスマホローン | 17.1% |

| JCBカードローン FAITH | 13.9% |

| 三井住友カード カードローン | 6.9% |

| ORIX MONEY | 6.2% |

| 楽天銀行スーパーローン | 4.2% |

データ引用元:カードローンの利用者へ実施したアンケート調査の結果について

本当にバレないか不安があった人も、このアンケート結果で安心できるのではないでしょうか。

ダイレクトワンには55日間の無利息期間があるため利息を抑えられる

ダイレクトワンには無利息期間があり、初回借り入れ日の翌日から55日間は利息0円でお金を借りられます。

中小消費者金融のなかで最も無利息期間が長く、通常金利も4.9〜18.0%で大手と同じ水準のため利息を抑えたい人に最適なカードローンです。

多くの中小消費者金融は無利息期間に対応しておらず、金利に関しても最高金利を20.0%に設定している場合がほとんどになります。

ダイレクトワンは地域密着型のスルガ銀行グループが運営するカードローンのため、良心的で安心感があるのが特徴です。

全国どこからでもWeb完結で申し込みができ、即日融資にも対応してもらえます。

ダイレクトワンの基本情報

| 順位 | 7位* |

|---|---|

| 融資スピード | 最短30分 |

| 無利息期間 | 最大55日間 |

| 金利 | 4.9%〜18.0% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | △ |

| コンビニATM |

|

>> ダイレクトワンの公式サイトはこちら

セブン銀行カードローンならアプリを使ってスマホのみで借りられる

スマホアプリのMyセブン銀行を使うと、スマホひとつでセブン銀行カードローンの融資を受けられます。

ローンカードなしでお金を借りられるため財布がいらず、全国のセブンイレブンで簡単に借入金を引き出せます。

ATMでのローンサービスのお借入れ・ご返済(現金によるご返済のみ)も、スマホだけでお取引きいただけます。

引用元:セブン銀行カードローン

お金借りるアプリを使ってセブン銀行カードローンで借り入れをする方法は、以下のとおりです。

- セブン銀行ATMでアプリを起動する

- ATMに表示されるQRコードをアプリで読み取る

- アプリに表示される企業番号をATMに入力する

- 借りたい金額を入力して現金を引き出す

※QRコードは、(株)デンソーウェーブの登録商標です。

セブン銀行カードローンなら、セブン銀行ATMの画面でスマホを操作するだけで3秒後には現金を受け取ることができます。

セブン銀行カードローンの基本情報

| 順位 | 6位* |

|---|---|

| 融資スピード | 最短翌日 |

| 無利息期間 | ー |

| 金利 | 12.0%〜15.0% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM | セブンイレブン |

>> セブン銀行カードローンの公式サイトはこちら

住信SBIネット銀行カードローンは最大1,000万円の高額融資に対応している

住信SBIネット銀行カードローンは、最大1,000万円までの高額融資に対応しています。

最大1,000万円まで借りられる銀行カードローンは限られていることから、高額の資金需要に対応できるのは住信SBIネット銀行カードローンならではの魅力です。

以下で金融機関ごとの極度額と借り入れ単価をまとめましたので、参考にしてください。

| 極度額 | 借り入れ単位 | |

|---|---|---|

| 住信SBIネット銀行カードローン | 10〜1,000万円 | 10万円 |

| 楽天銀行スーパーローン | 10〜800万円 | 10万円 |

| 三井住友銀行カードローン | 10〜800万円 | 1万円 |

| みずほ銀行カードローン | 10〜800万円 | 10万円 |

| オリックス銀行カードローン | 10〜800万円 | 1,000円 |

| イオン銀行カードローン | 10〜800万円 | 1,000円 |

| auじぶん銀行カードローン | 10〜800万円 | 1,000円 |

| セブン銀行カードローン | 10〜300万円 | 1,000円 |

| 三菱UFJ銀行カードローン バンクイック | 10〜500万円 | 1,000円 |

| SBI新生銀行カードローン | 1〜500万円 | 1万円 |

住信SBIネット銀行カードローンはATM利用手数料が無料のため、借り入れ回数を気にする必要がないのも嬉しいポイントです。

通常ならATMの利用には1回あたり220円かかることから、高額の借り入れを検討する人は手数料を軽視するべきではありません。

住信SBIネット銀行カードローンの基本情報

| 順位 | 8位* |

|---|---|

| 融資スピード | 最短2営業日 |

| 無利息期間 | ー |

| 金利 | 1.89〜14.79% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | △ |

| コンビニATM |

|

au PAY スマートローンのダイレクトチャージはau PAYユーザーに最適

au PAY スマートローンのダイレクトチャージならau PAY残高に直接チャージしてもらえるため、いつもの買い物ですぐに利用できます。

お手続き完了後、すぐにau PAY 残高にチャージいたします。

引用元:au PAY スマートローン

ATMに行く必要がなく、スマホを操作するだけで借り入れが完了する利便性の高さはau PAY スマートローンならではの魅力です。

au PAYにチャージして利用すると200円ごとに1Pontaポイントが貯まり、現金で借り入れをするよりお得になる点も見逃せません。

au PAY スマートローンは振込融資にも対応しているため、借入金を公共料金などの支払いに充てたい人にも最適です。

au PAY スマートローンの基本情報

| 順位 | 9位* |

|---|---|

| 融資スピード | 最短即日* |

| 無利息期間 | ー |

| 実質年率 | 2.9%〜18.0%* |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | △ |

| コンビニATM | セブンイレブン |

au PAY カードを持っている人でも、キャッシング枠を利用していない場合はau PAY スマートローンの貸付対象となります。

注釈

※利用者へのアンケート調査結果はこちら

※お申し込みの内容により、お手続きにお時間がかかる場合や、ご希望に沿えない場合がございます。

※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率)

※審査に応じてお客さまごとに適用金利を決定

au PAY スマートローンの貸付条件

| 称号 | auフィナンシャルサービス株式会社 |

|---|---|

| 登録番号 | 関東財務局長(4)第01503号 |

| 金利 | 2.9%~18.0%(実質年率)※2020年4月28日以前にお申し込みの方は8.0%~18.0%(実質年率) |

| 返済方式 | 借入時残高スライド元利定額返済方式 |

| 返済回数及び返済期間 | 最長60回(5年) |

| 遅延損害金 | 20.0%(実質年率) |

| 担保・保証人 | 不要 |

| ご利用限度額 | 1万円~100万円 |

| 審査 | 要審査 |

メルペイやLINE Payを利用している人向けのローンサービスもある

複数のスマホ決済アプリを使っている人は、au PAY スマートローンで借り入れをする方法の他にメルペイやLINE Payなども選択肢として挙げられます。

ランキングには入っていませんが、スマホ決済アプリの残高に借入金をチャージしてもらえるローンサービスを以下の表にまとめましたので参考にしてください。

| チャージ先 | アプリに直接チャージ | |

|---|---|---|

| メルペイスマートマネー | メルペイ | ◯ |

| LINEポケットマネー | LINE Pay | ◯ |

| PayPayのローンサービス | PayPay | × |

PayPayのローンサービスはPayPay銀行の通帳を介さないとアプリにチャージできないため、すぐに買い物をしたい人からすると少し手間に感じるかもしれません。

メルペイスマートマネーとLINEポケットマネーに関しては、au PAYと同様にアプリの残高に直接チャージしてもらえます。

スマホ決済アプリのローンサービスは利便性が高いため、いざという時のために知っておいて損はないでしょう。

では、人気カードローンのランキングに戻ってJCBカードローン FAITHについて紹介していきます。

JCBカードローン FAITHなら利息212円で5万円の借り入れが可能

JCBカードローンのFAITHで5万円以下の少額融資を希望すると適用金利を5.0%に引き下げてもらえるため、約212円の利息を支払うだけで借り入れできます。

借り入れ金額が5万円以下の場合、適用金利は15.0%〜18.0%に設定されることが一般的となっており、少額融資でも金利優遇を受けられるのはJCBカードローン FAITH以外にありません。

ただし年利5.0%で借りるためには、支払い方法でキャッシング1回払いを選択する必要があります。

JCBのカードローン「FAITH」はキャッシング1回払いを低金利(当社比)5.00%で借入可能です。

引用元:JCBのカードローン「FAITH」

複数回に分けて返済することも可能ですが、その場合に適用される金利は12.50%です。

返済が難しければ後から支払い方法を変更できるため、まずはキャッシング1回払いを選択しておくとよいでしょう。

JCBカードローン FAITHの基本情報

| 順位 | 10位* |

|---|---|

| 融資スピード | 最短即日 |

| 無利息期間 | ー |

| 金利 | 4.40%~12.50% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | ◯ |

| バレない | △ |

| コンビニATM |

|

d払いをよく利用するならドコモが提供を開始したdスマホローンが便利

d払いを利用することが多い人は、ドコモからお金を借りられるdスマホローンで借り入れをするとよいでしょう。

dスマホローンで借りたお金はd払い残高に直接チャージでき、すぐに買い物で利用できます。*

d払い残高にお借入れしたら普段お使いいただいているd払いですぐに使える!

引用元: dスマホローン公式サイト

d払い残高へのチャージだけでなく振込融資にも対応してもらえるため、使用用途に合わせて借り入れ方法を選べるのが嬉しいポイントです。

さらにドコモ回線やその他ドコモサービスを利用している人は、金利優遇を受けられる利点もあります。

金利優遇を受けられると通常金利から最大年率3.0%も引き下げてもらえるため、利息の支払いが心配な人も安心して借りられます。※2

2022年7月20日に提供が開始されたばかりの新しい商品にもかかわらず、すでにランキングの上位に入っている人気のカードローンです。

dスマホローンの基本情報

| 順位 | 11位* |

|---|---|

| 融資スピード | 最短即日※1 |

| 無利息期間 | ー |

| 金利 | 0.9%〜17.9%※2 |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | ◯ |

| コンビニATM | セブンATM* |

dスマホローンについて詳しく知りたい人は、「dスマホローンでドコモからお金を借りる方法!審査や金利優遇の詳細まとめ」の記事も合わせてご覧ください。

注釈

※利用者へのアンケート調査結果はこちら

※1システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

※2優遇適用後金利 0.9%~17.9%(実質年率)/基準金利 3.9%~17.9%(実質年率) ドコモ回線などのご利用状況に応じて、最大年率3.0%の金利優遇が適用。適用条件はdスマホローン公式サイトでご確認ください。

※ d払いに借り入れたあと、d払いの機能としてd払い残高からお金を引きだすことが可能です。ATMから直接借入は出来ません。d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)

※ d払い残高をご利用いただく場合は、d払いアプリのダウンロード、d払い残高の利用登録および本人確認が必要です。(d払い残高種別が「現金バリュー」の場合のみご利用いただけます。)

三井住友カード カードローンは最大金利15.0%の低金利で借りれる

三井住友カード カードローンは金利が低く、1.5%〜15.0%で借りられるのが特徴です。

初回借り入れの翌年から0.3%ずつ金利が下がる適用利率引き下げサービスもあるため、カードローンを長期間利用する人におすすめの借入先になります。

適用利率引き下げサービスは5年目まで適用してもらうことができ、最大1.2%の引き下げ幅となっています。

借り入れ金額ごとの適用金利について表にまとめましたので、参考にしてください。

| 借り入れ金額 | 初年度の適用金利 | 利率の引き下げを最大に受けた場合 |

|---|---|---|

| 50万円以下 | 15.0% | 13.8% |

| 60万円〜100万円 | 12.4% | 11.2% |

| 110万円〜290万円 | 9.8% | 8.6% |

| 300万円~490万円 | 7.8% | 6.6% |

| 500万円~690万円 | 4.5% | 3.3% |

| 700万円~890万円 | 3.5% | 2.3% |

| 900万円 | 1.5% | 0.3% |

データ引用元:三井住友カード カードローン公式サイト

最短5分融資のサービスを受けつつ、0.3%〜13.8%の低金利で借りられるのは三井住友カード カードローン以外にありません。*

三井住友カード カードローンの基本情報

| 順位 | 12位* |

|---|---|

| 融資スピード | 最短5分* |

| 無利息期間 | ー |

| 金利 | 1.5%〜15.0% |

| Web完結 | ◯ |

| カードレス | ◯* |

| 自宅郵送物なし | ◯ |

| バレない | ◯ |

| コンビニATM |

|

Web完結申し込みなら利用明細書が自宅に届かないので、家族に内緒で借入したい人にも最適です。

ただしスマホひとつで借り入れがしたい人は、お金借りるアプリのサービスが充実している大手消費者金融のカードローンを選んだ方がよいでしょう。

注釈

※利用者へのアンケート調査結果はこちら

※最短5分発行は、新規契約時点でのご利用枠が50万円でのお申し込みとなります。

※最短5分発行の受付時間は9:00〜19:30となります。

※詳細はリンク先の公式ページをご確認ください

※カードレスの振込専用タイプと、カードタイプがございます。

ORIX MONEY(オリックスマネー)なら会員限定優待サービスを受けられる

オリックス・クレジットのORIX MONEY(オリックスマネー)でお金を借りると、会員限定の優待サービスを利用できるようになります。

会員限定の優待サービスには、オリックスグループが提供しているレンタカーサービスを割引価格で利用できる特典などがあります。

オリックスレンタカー

引用元:オリックスマネー公式サイト

基本料金が優待価格でご利用可能

クレジットカードに付帯しているような特典を入会金や年会費なしで利用できるのは、ORIX MONEY(オリックスマネー)ならではのサービスです。

オリックス・クレジットのVIPローンカードでも優待特典を受けられますが、カードが発行されてしまうため内緒で借りたい人はORIX MONEY(オリックスマネー)を選んだ方がよいでしょう。

ORIX MONEY(オリックスマネー)の基本情報

| 順位 | 13位* |

|---|---|

| 融資スピード | 最短即日 |

| 無利息期間 | ー |

| 金利 | 1.5%〜17.8% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | ◯ |

| コンビニATM |

|

金融業者に支払う利息よりも特典による割引額が上回る可能性もあり、旅行が好きでレンタカーをよく利用する人などにはお得なカードローンです。

長期の借り入れをするなら金利が低い銀行カードローンがおすすめ

銀行カードローンは無利息期間や即日融資などのサービスがない一方で、低金利のため長期の借り入れをしても利息が膨らみづらい特徴があります。

信用情報に傷がある人は審査落ちする可能性が高いため申し込みを避けるべきですが、年収が高くて返済能力がある人は銀行カードローンも選択肢に入れるとよいでしょう。

自分の信用情報がどのような状況になっているか知りたい場合は、CICやJICCに開示請求をすれば誰でも調べることができます。

ただしCICの来社開示サービスは終了する旨が発表されており、JICCに関しても窓口での対応を休止しています。

信用情報の開示請求は、インターネット開示または郵送開示で手続きをおこなってください。

ランキング入りしている人気の銀行カードローンの金利や融資スピードは、以下のとおりです。

| 楽天銀行 スーパー ローン |

ちばぎん カードローン |

スター カードローンα |

きらぼし銀行 カードローン |

名古屋銀行 カードローン |

UI Plan | 三井住友銀行 カードローン |

横浜銀行 カードローン |

みずほ銀行 カードローン |

みんなの銀行 Loan |

オリックス 銀行 カードローン |

イオン銀行 カードローン |

auじぶん銀行 カードローン |

PayPay銀行 カードローン |

りそな カードローン |

三菱UFJ銀行 カードローン バンクイック |

ソニー銀行 カードローン |

SBI新生銀行 カードローン |

|

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 金利 | 年1.9%〜14.5% | 1.4%〜14.8% | 1.5%〜14.6% | 1.6%〜14.8% | 1.8%〜13.8% | 1.30%~14.50% | 1.5%~14.5% | 1.5%〜14.6% | 2.0%〜14.0% | 1.5%〜14.5% | 1.7%〜17.8% | 3.8%~13.8% | 1.48%~17.5% | 1.59%〜18.0% | 3.5%〜13.5% | 1.8%〜14.6% | 2.5%〜13.8% | 4.5%〜14.8% |

| 無利息期間 | ー | ー | 最大30日間 | ー | ー | ー | ー | ー | ー | ー | ー | ー | ー | 最大30日間 | ー | ー | ー | ー |

| 審査時間 | 最短当日 | 最短翌営業日 | 最短3営業日 | 最短3営業日 | 最短3営業日 | 最短1週間 | 最短翌営業日 | 最短翌営業日 | 最短翌営業日 | 最短翌日 | 最短3営業日 | 最短翌日 | 最短翌日 | 最短60分 | 1週間以内 | 最短翌営業日 | 最短翌営業日 | 申し込み 完了後すぐ |

| 即日融資 | × | × | × | × | × | × | × | × | × | × | × | × | × | × | × | × | × | × |

| 振込融資 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ |

| バレない | × | × | × | × | × | ◯ | × | × | × | ◯ | × | × | × | × | × | × | × | × |

| 限度額 | 10〜800万円 | 10〜800万円 | 10〜1,000万円 | 10〜1,000万円 | 10〜1,000万円 | 30〜1,000万円 | 10〜800万円 | 10〜1,000万円 | 10〜800万円 | 10〜1,000万円 | 10〜800万円 | 10〜800万円 | 10〜800万円 | 1〜1,000万円 | 10〜800万円 | 10〜500万円 | 10〜800万円 | 1〜500万円 |

銀行カードローンを利用するためには、口座開設が必須となっています。

借り入れの手間を減らしたい人はランキングの順位を参考にしつつも、すでに口座を持っている銀行のカードローンを選んだほうがよいでしょう。

楽天銀行スーパーローンなら、WEB完結で申し込めるためスマホひとつで借り入れできます。

楽天銀行スーパーローンなら新たに口座を開設しなくても融資してもらえる

口座の保有を申し込み条件にしていない楽天銀行スーパーローンなら、楽天銀行の口座を持っていない人でも手間なくお金を借りられます。

他の銀行口座を振込先に指定できるため、借入金を家賃などの支払いに充てたい人は既存口座へ直接振り込んでもらうとよいでしょう。

楽天銀行口座以外の、普段ご利用いただいている他行口座をご選択いただくこともできます。

引用元:楽天銀行スーパーローン

楽天銀行の口座数は業界最多である1,300万件となっており、申し込み条件にしなくても顧客を獲得できることから他社と差別化している背景があります。

適用利率年1.9%〜14.5%という銀行ならではの金利で借りられるうえ、無駄に通帳が増えるのを防げるのは楽天銀行スーパーローンだけです。

楽天銀行スーパーローンの基本情報

| 順位 | 14位* |

|---|---|

| 融資スピード | 最短翌日 |

| 無利息期間 | ー |

| 金利 | 年1.9%〜14.5% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

楽天銀行スーパーローンなら口座開設から借り入れまですべてWebで完結し、最短翌日に融資を受けられます。

千葉銀行のちばぎんカードローンは2,000円から返済できるため負担が少ない

千葉銀行のちばぎんカードローンは約定返済額が2,000円からとなっており、支払いの負担が少ない利点があります。

ただし約定返済額が2,000円になるのは、借り入れ金額が10万円以下の人になります。

ちばぎんカードローンの約定返済額について、以下に表でまとめましたので参考にしてください。

| 借り入れ金額 | 約定返済額 |

|---|---|

| 10万円以下 | 2,000円 |

| 10万円超20万円以下 | 4,000円 |

| 20万円超30万円以下 | 6,000円 |

| 30万円超40万円以下 | 8,000円 |

| 40万円超50万円以下 | 1万円 |

データ引用元: カードローンにおける返済額-千葉銀行

カードローンのなかには、少額の借り入れでも毎月の支払いが1万円以上に設定される場合があります。

毎月の支払いに不安がある人は、千葉銀行のちばぎんカードローンを選択するとよいでしょう。

ちばぎんカードローンの審査に申し込めるのは、居住地または勤務先が千葉県や東京都、茨城県、埼玉県、神奈川県のいずれかにある人です。

ちばぎんカードローンの基本情報

| 順位 | 15位* |

|---|---|

| 融資スピード | 最短翌営業日 |

| 無利息期間 | ー |

| 金利 | 1.4%〜14.8% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

東京スター銀行のスターカードローンαは来店不要で24時間申し込める

東京スター銀行のスターカードローンαは、24時間いつでも来店不要で申し込むことができます。

銀行の営業時間は平日の9:00〜15:00となっており、土日は休業していることから窓口に行けない人も多いのではないでしょうか。

東京スター銀行のスターカードローンαなら、Webで申し込みが完了するため窓口に出向く必要がなく、スマホで簡単に手続きできます。

東京スター銀行のスターカードローンαは、お手続きがすべてインターネットで完結。来店不要で、24時間いつでもお申し込みいただけます。

引用元: スターカードローンα-東京スター銀行

ただし即日融資には対応しておらず、仮審査の結果が出るまでに約3日かかります。

仮審査に通過した後も、スターワン口座を開設しないと本審査には進めないため急いでいる人は選択するべきではありません。

スターカードローンαの基本情報

| 順位 | 16位* |

|---|---|

| 融資スピード | 最短3週間 |

| 無利息期間 | 最大30日間 |

| 金利 | 1.5%〜14.6% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM | セブンイレブン |

きらぼし銀行カードローンは雇用形態に関係なく融資を受けられる

きらぼし銀行カードローンは、パートやアルバイト、派遣社員などの非正規雇用の人でも融資を受けられます。

雇用形態によって審査で落とされる心配がない旨については、公式ホームページでも以下のように記載されていますので参考にしてください。

パート・アルバイト・派遣社員・契約社員の方も申込OK!

引用元: カードローン-きらぼし銀行

非正規雇用の人はどうしても年収が低い傾向にありますが、きらぼし銀行カードローンなら審査通過できる可能性があるため諦める必要はありません。

きらぼし銀行カードローンは顧客の年収に合わせた利用限度額を設定することで、低収入の人にも前向きに融資をおこなっているからです。

使用用途が自由となっており、借入金を旅行や趣味にかかる費用に充てられるのも嬉しいポイントになります。

きらぼし銀行カードローンの基本情報

| 順位 | 17位* |

|---|---|

| 融資スピード | 最短1週間 |

| 無利息期間 | ー |

| 金利 | 1.6%〜14.8% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

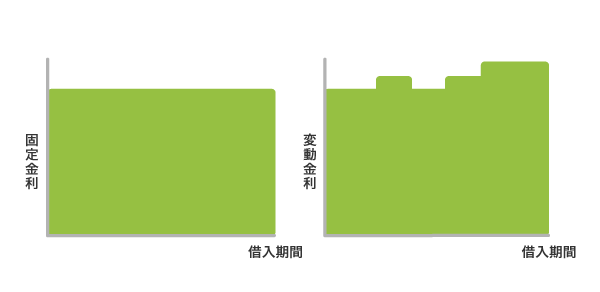

名古屋銀行カードローンは固定金利のため金融政策の影響を受けない

銀行カードローンの多くは変動金利なのですが、名古屋銀行カードローンは固定金利で借りることができます。

固定金利は金融政策による影響を受けないため、最初に立てた返済シミュレーションのまま支払いを進められます。

お金を借りるうえで、後から利息が高くなる心配がないのは大きな利点です。

さらに1.8〜13.8%の低金利となっており、利息の支払いに不安がある人にぴったりの借入先になります。

愛知県と岐阜県の名古屋銀行営業区域に住んでいる人または勤務している人なら、来店不要でWeb申し込みが可能です。

口座開設なしで申し込めるため、必要最低限の手続きだけで借りられます。

名古屋銀行カードローンの基本情報

| 順位 | 18位* |

|---|---|

| 融資スピード | 最短3週間 |

| 無利息期間 | ー |

| 金利 | 1.8%〜13.8% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

UI銀行が新たに運営を開始したUI Planなら年収に関係なく借りられる

UI Planは、UI銀行がオリコと提携して新たにサービスを開始したスマホローンです。

デジタルバンクであるUI銀行は他行に比べて対応が柔軟で、多くの銀行が審査を厳格化しているなかで年収が少ない人にも融資をおこなっています。

勤続年数や年収による制限はございません

引用元: UI Plan(スマホローン)|UI銀行

年収が低くて銀行カードローンの利用を諦めていた人も、UI Planなら融資を受けられる可能性があります。

非正規雇用で働いているパートやアルバイトでも審査通過できるうえ、借り入れ金額が50万円以下なら収入証明書の提出もいりません。

借入希望金額が10万円以下の場合は、当座貸越で借りられるUI Supportを選択するとUI Planよりも最大1.0%も低い金利で借りられます。

UI銀行について知らない人もいるかもしれませんが、設立したのは株式会社きらぼし銀行を傘下に持つ東京きらぼしフィナンシャルグループです。

運営元の安全性は確保されているため、新しいカードローンではあるものの安心して申し込むことができます。

UI Planの基本情報

| 順位 | 19位* |

|---|---|

| 融資スピード | 最短1週間 |

| 無利息期間 | ー |

| 金利 | 1.30%~14.50% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | ◯ |

| コンビニATM | セブンイレブン |

三井住友銀行カードローンは手元のキャッシュカードで借入金を受け取れる

三井住友銀行の普通預金口座を持っている人は、手元のキャッシュカードを利用して三井住友銀行カードローンの融資サービスを受けられます。

ローンカードを窓口へ受け取りにいったり、郵送で届くのを待ったりする必要はありません。

普通預金口座をお持ちの場合は、ローン専用カードを発行いたしません。

引用元:三井住友銀行カードローン

お手元のキャッシュカードでカードローンをご利用いただけます。

キャッシュカードを使えば最短翌営業日にお金を借りられるため、急な出費で現金がほしいときにも間に合います。

三井住友銀行のキャッシュカードを使った借り入れの手順は、以下のとおりです。

- Webで申し込みをおこなう

- 本人確認書類をWebで提出する

- 審査結果の通知がくる

- 手元のキャッシュカードで現金を引き出す

ローンカードを持たなくてよいため、財布を見られても借り入れがバレる心配がないのも嬉しいポイントです。

三井住友銀行カードローンの基本情報

| 順位 | 20位* |

|---|---|

| 融資スピード | 最短翌営業日 |

| 無利息期間 | ー |

| 金利 | 1.5%~14.5% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | ◯ |

| バレない | × |

| コンビニATM |

|

横浜銀行カードローンは最短翌日に審査結果を通知してもらえるのが特徴

横浜銀行カードローンは審査結果が最短翌日にわかるうえ、契約と同時に借り入れが可能なため急いでいる人におすすめの商品です。

できるだけ早くお金が必要な人は、契約後にそのまま振込融資の申請に進むとよいでしょう。

審査結果の通知方法は携帯と自宅、勤務先のなかから選択することができます。

横浜銀行の口座がなくても申し込みは可能ですが、契約までに開設しておく必要があります。

急いでいる人はカードローンの申し込み後、すぐに口座開設アプリをダウンロードして手続きをおこなってください。

最短で借り入れをする流れについて、以下にまとめておきます。

ただし横浜銀行は横浜市に本店を置く地方銀行となっており、カードローンに関しても利用者を地域で制限しています。

横浜銀行カードローンを利用できるのは、以下の地域に自宅や勤務先がある人です。

- 神奈川県

- 東京都

- 群馬県の前橋市、高崎市、桐生市

参考元: 横浜銀行カードローン-横浜銀行

横浜銀行カードローンの基本情報

| 順位 | 21位* |

|---|---|

| 融資スピード | 最短翌営業日 |

| 無利息期間 | ー |

| 金利 | 1.5%~14.6% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

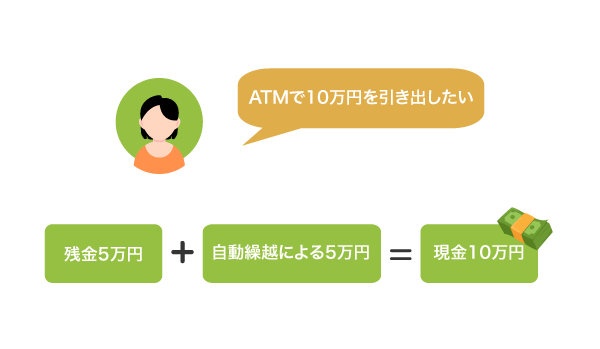

みずほ銀行カードローンなら自動貸越機能で必要なときに0秒で借り入れ可能

みずほ銀行カードローンには普通預金の残高が不足すると自動で補填してもらえる自動貸越機能があり、必要なときに0秒で借り入れが完了します。

銀行口座から自分のお金を引き出すのと同じ手順で借り入れできるため、ATMの操作をするときに周りの目を気にする必要がありません。

「キャッシュカード兼用型」で普通預金を引き出す際に残高が不足する場合、ご利用限度額内で自動的に不足額分についてカードローン口座から貸越(借入)を行い、お引出ができるようにする機能です。

引用元: みずほ銀行カードローン

また自動貸越機能の他にも、公共料金やクレジットカードの引き落としの際に自動で補填してもらえるスイングサービスがあります。

スイングサービスを希望しておけば引き落とし日に慌てて通帳に入金する必要がなく、残高不足による支払遅延が発生する心配もありません。

みずほ銀行カードローンの基本情報

| 順位 | 22位* |

|---|---|

| 融資スピード | 最短3営業日 |

| 無利息期間 | ー |

| 金利 | 2.0%〜14.0% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

ただしみずほ銀行カードローンは審査が厳しい傾向にあるため、年収が低い人や勤続年数が短い人には不利なカードローンです。

ランキングには入っていませんが、みずほ銀行が低与信層向けに展開しているJ.Scoreなら、審査に通過しづらい人でもお金を借りられる可能性があります。

審査が不安ならFintechによる低与信層向けカードローンのJ.Scoreを検討しよう

みずほ銀行はソフトバンクと提携してFintech企業を立ち上げ、J.Scoreという消費者金融系カードローンを展開しています。

J.Scoreは顧客の信用力をAIスコアによって点数化し、審査に反映させる仕組みになっています。

年収や勤続年数だけでなく、毎日の習慣を登録するハビットチェンジによって信用力が評価される新しい審査基準を設けているのが最大の特徴です。

ハビットチェンジでは以下の情報を登録するとAIスコアの点数が上がり、審査で有利に働きます。

| 内容 | |

|---|---|

| 毎日の運動習慣 | 1日8,000歩の運動習慣を目指そう |

| 継続的な学習習慣 | 知識と出会う習慣づくりをしよう |

| 規則正しい睡眠習慣 | 起床時刻と就寝時刻を設定して規則正しく睡眠をとろう |

| 意識するお金の習慣 | 支出の内訳と自己投資金額を記録しよう |

参考元:J.Score公式サイト

ただしJ.Scoreは、他のカードローンに比べると顧客向けのサービスが物足りない印象を受けます。

J.Scoreに限らず、消費者金融であればみずほ銀行カードローンよりも審査に通りやすいため、サービスが充実している人気のカードローンを利用したほうがよいでしょう。

J.ScoreはLINE Creditとの統合およびサービス終了が決定しており、現在は新規申し込みを停止しています。

みんなの銀行 Loanは口座残高から借り入れ状況までアプリで管理できる

2022年7月12日よりみんなの銀行 Loanの提供が開始され、みんなの銀行アプリで借り入れできるようになりました。

みんなの銀行アプリはもともと振り込みや口座の取り引き履歴が確認できる仕様でしたが、みんなの銀行 Loanの提供に伴い、ローン機能も付帯されています。

口座残高から借り入れ状況までアプリで一括管理できるため、収支を把握しやすいのが特徴です。

さらにみんなの銀行で口座を持っている人なら、年収の入力のみで申し込みが完了するのも一般的なカードローンとの違いになります。

ご年収のみの入力で簡単審査。

引用元: ローン(カードなしのカードローン)-みんなの銀行(スマホ銀行)

充実したサービスと、安心の金利で幅広くご活用いただけます。

楽天銀行や三井住友銀行が運営する王道のカードローンと比べるとサービス内容は劣るものの、他社にはない利点があるため、選択肢のひとつとして検討するのもよいでしょう。

みんなの銀行 Loanの基本情報

| 順位 | 23位* |

|---|---|

| 融資スピード | 最短翌日 |

| 無利息期間 | ー |

| 金利 | 1.5%〜14.5% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | ◯ |

| コンビニATM | セブンイレブン |

オリックス銀行カードローンの特徴は保障付きで返済免除があること

オリックス銀行カードローンのBrightは、特定の状態になると返済義務がなくなる独自のサービスによって人気を集めています。

「死亡・高度障害」または「ガンと診断確定された」ときの借入残高が0円

引用元:オリックス銀行カードローン

上記の状態になると入院代や治療費にお金がかかるだけでなく今までどおり働けなくなる可能性があるため、保障が付いている安心感は大きいのではないでしょうか。

健康なときは想像できないかもしれませんが、全国健康保険協会の調査によると生活習慣の悪化から2人に1人はBrightが指定する状態になることがわかっています。

オリックス銀行カードローンのBrightは保障特約の他にも、30日間の無利息期間がある利点があります。

オリックス銀行カードローンの基本情報

| 順位 | 24位* |

|---|---|

| 融資スピード | 最短1週間 |

| 無利息期間 | 30日間 |

| 金利 | 1.7%〜17.8% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

イオン銀行カードローンはローンを返済するための借り入れにも寛容

イオン銀行カードローンは、借入金をローン返済に充てることを公式に認めています。

他行でのローンの返済にもご活用ください。

引用元:イオン銀行カードローン

他社借り入れがあるだけで消極的な姿勢を示す銀行カードローンが多いなか、返済に充てることに対しても寛容なのはイオン銀行カードローンならではの特徴です。

振込融資であればローンカードを受取る前に利用可能となっており、最短翌日に振り込んでもらえます。

イオン銀行以外の口座を指定することも可能なため、ローンの引き落とし口座に直接お金を振り込んでもらえば最小の手間でローン返済に対応できるでしょう。

イオン銀行カードローンの基本情報

| 順位 | 25位* |

|---|---|

| 融資スピード | 最短翌日 |

| 無利息期間 | ー |

| 金利 | 3.8%~13.8% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

借り入れ金額が3万円以下の場合は毎月の返済額が1,000円に設定され、無理なく支払いを進められます。

auじぶん銀行カードローンは最低金利1.48%のため借り換えにぴったり

auじぶん銀行カードローンは最低金利が銀行カードローンのなかで最も低い1.48%となっており、カードローンの借り換えを検討している人におすすめの商品です。

銀行カードローンの最低金利を表にまとめましたので、参考にしてください。

| 最低金利 | |

|---|---|

| 楽天銀行カードローン | 1.9% |

| みずほ銀行カードローン | 2.0% |

| オリックス銀行カードローン | 1.7% |

| イオン銀行カードローン | 3.8% |

| auじぶん銀行カードローン | 1.48% |

| 三菱UFJ銀行カードローン バンクイック | 1.8% |

| 三井住友銀行カードローン | 1.5% |

| ソニー銀行カードローン | 2.5% |

| PayPay銀行カードローン | 1.59% |

| セブン銀行カードローン | 12.0% |

| SBI新生銀行カードローン | 4.5% |

| りそな銀行 りそなプレミアムカードローン | 3.5% |

auじぶん銀行カードローンは借り換えによる融資に前向きで、高額な借り入れも期待できます。

最大800万円まで借り換えが可能。毎回の返済額が軽減されるチャンスです。

引用元:auじぶん銀行カードローン

借り換えをした場合の利息の変化については、後述の「すでに借り入れがあるなら借り換えローンで利息の負担を減らそう」で詳しく解説していますので合わせてご覧ください。

auじぶん銀行カードローンの基本情報

| 順位 | 26位* |

|---|---|

| 融資スピード | 最短1週間 |

| 無利息期間 | ー |

| 金利 | 1.48%~17.5% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

auじぶん銀行カードローンに借り換えると利息を抑えられるだけでなく、返済先が1社になるため支払いの管理がしやすくなります。

PayPay銀行カードローンは何度でもATM手数料0円で借りられるのが魅力

PayPay銀行カードローンは、セブン銀行ATMでの引き出し手数料が無料で回数制限もありません。

セブン銀行ATMでの借り入れならいつでもATM手数料0円

引用元:PayPay銀行カードローン

ATM手数料を気にしない人もいるかもしれませんが、例えば一般的なカードローンで現金の引き出しを3回おこなった場合、手数料に660円も支払うことになります。

1回あたりの金額は少なくても積み重なると意外と大きな出費となり、最終的には借入金にかかる利息より高くなる可能性もあります。

利息を気にするのと同じように、ATM手数料にも気を配る必要があるということです。

何度も借りる予定がある人は、セブン銀行ATMを手数料0円で利用できるPayPay銀行カードローンを選ぶとよいでしょう。

PayPay銀行カードローンの基本情報

| 順位 | 27位* |

|---|---|

| 融資スピード | 最短翌日 |

| 無利息期間 | 最大30日間 |

| 金利 | 1.59%〜18.0% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | ◯ |

| バレない | × |

| コンビニATM |

|

りそなカードローンはメインバンクがりそな銀行なら0.5%の金利優遇がある

りそな銀行を給与の振込口座に指定している人は、りそなカードローンでお金を借りるときに基準金利を0.5%引き下げてもらえます。

給与振込をご利用中のお客さまであれば、年▲0.5%の金利特典が適用されます。

引用元:りそな銀行

他の人よりも優遇された金利で借りられるのは、すでにりそな銀行と取り引きがある人だけの特権です。

りそな銀行で住宅ローンを組んでいる場合にも同様の金利優遇を受けられますので、取引中の人は適用利率を確認してみましょう。

りそなカードローンの基本情報

| 順位 | 28位* |

|---|---|

| 融資スピード | 最短1週間以内 |

| 無利息期間 | ー |

| 金利 | 3.5%〜13.5% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

金利優遇の他にも、楽天ポイントやWAONポイントなどに交換できるりそなクラブポイントが自動的に貯まるサービスを受けられます。

三菱UFJ銀行カードローン バンクイックは年金収入のみでも貸付対象になる

三菱UFJ銀行カードローン バンクイックは、労働収入がない年金受給者でも借りられるカードローンです。

一般的に年金以外の収入がないと申し込みできないカードローンが多いなか、三菱UFJ銀行カードローン バンクイックは年金受給者への前向きな融資について以下のように明記しています。

Q.収入が年金のみですが申し込みできますか?

引用元:三菱UFJ銀行カードローン バンクイック

A.お申し込みいただけます。原則安定した収入がある方であれば、お申し込みいただけます。

ただし年齢制限によって65歳以上の人は審査に申し込むことができないため、年金収入のみで借り入れができるのは老齢基礎年金の繰上げ受給をしている人に限られます。

三菱UFJ銀行カードローン バンクイックの基本情報

| 順位 | 29位* |

|---|---|

| 融資スピード | 最短翌営業日 |

| 無利息期間 | ー |

| 金利 | 1.8%〜14.6% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

65歳以上の人が借りられるカードローンについては、「高齢者でもお金を借りれるローン!65歳以上のシニアにやさしい金融会社はどこ」で紹介していますので合わせてご覧ください。

ソニー銀行カードローンは10万円の少額融資でも13.8%の低金利が適用される

ソニー銀行カードローンの最高金利は13.8%となっており、10万円の少額融資でも低金利で借りられます。

利息制限法によって定められている上限金利は18.0%のため、ソニー銀行の顧客サービスによって4.2%も低い金利を適用してもらえるということです。

仮に1年間借りた場合、適用利率が18.0%のカードローンとは4,200円もの利息の差が生まれます。

少額融資を希望するのであれば、返済の負担を減らせるソニー銀行カードローンがおすすめです。

ソニー銀行カードローンの基本情報

| 順位 | 30位* |

|---|---|

| 融資スピード | 最短1週間 |

| 無利息期間 | ー |

| 金利 | 2.5%〜13.8% |

| Web完結 | ◯ |

| カードレス | × |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

SBI新生銀行カードローンなら新生ゴールドの優遇を受けられる

SBI新生銀行カードローンでお金を借りると、普通預金に100万円以上の預入金がある人に適用される新生ゴールドの優遇サービスを同じように受けられます。

優遇サービスの具体的な内容は、以下のとおりです。

新生ゴールドの優遇サービス

引用元:SBI新生銀行カードローン

・新生総合口座パワーフレックスでセブン銀行ATMなど出金手数料が無料に!

・インターネットによる他行宛て振込手数料月5回無料!

・円定期預金優遇!

さらにSBI新生銀行カードローン for ニッセンから申し込むと、新生ゴールドの優遇サービス以外にニッセンオンラインの送料が無料になる特典もついてきます。

SBI新生銀行カードローンの基本情報

| 順位 | 31位* |

|---|---|

| 融資スピード | 最短翌日 |

| 無利息期間 | ー |

| 金利 | 4.5%〜14.8% |

| Web完結 | ◯ |

| カードレス | ◯ |

| 自宅郵送物なし | × |

| バレない | × |

| コンビニATM |

|

SBI新生銀行カードローンは申し込み完了後すぐに画面上で結果がわかるAI審査を取り入れており、待ち時間がないのも嬉しいポイントです。

審査回答時間が21:50までと長いため、終業後に申し込んでも即日で審査結果がわかります。

人気ランキングで上位となっている31社のカードローンの紹介は、以上になります。

商品ごとに強みとしているサービス内容が異なるため、どのカードローンを選ぶかによって満足度は変わってきます。

人気のあるカードローンを利用すれば大きな失敗をすることはありませんが、あなたの希望に合わせて選んだほうがサービスへの満足度は高くなるでしょう。

よりあなたに合った商品でお金を借りるためには、選び方について知識をつけることが大切です。

カードローンの選び方!審査通過率が高く融資に前向きな業者がおすすめ

カードローンの選び方で失敗しないために重要なのは、貸し倒れが拡大している影響を受けず、融資に前向きな審査通過率の高い借入先を選ぶことです。

金融業者が公表している審査通過率を見れば、新規申込者が借り入れしやすいカードローンがわかります。

例えばSMBCコンシューマーファイナンス月次営業指標によると、プロミスの審査通過率は39.9%です。

プロミスは収入が少なくても申し込めるため低与信の人も母数に入っていますが、それでも約2人に1人が審査に通過しています。

他にもレイク(旧レイクALSA)は新規顧客獲得数を前年から51%も増やしており、新規申し込みをするのに有利なカードローンであることがわかります。

第1四半期(21.4-6)の新規顧客獲得数は、前年同期比51%増加

引用元:決算・ビジネスハイライト-株式会社SBI新生銀行

初めての利用で借入先に迷ったら、新規申込者への融資に積極的なプロミスまたはレイク(旧レイクALSA)を選択するとよいでしょう。

プロミスとレイク(旧レイクALSA)には無利息期間があるため、できるだけ利息の支払いを抑えられる利点もあります。

無利息期間があるカードローンなら利息を抑えられる利点がある

生活費を補うためにお金を借りるにもかかわらず、利息が高くて返済が大変になるカードローンを選んでしまえば本末転倒です。

返済額を増やさないためには、利息の支払いが少なくて済む無利息期間サービスがあるカードローンを選びましょう。

無利息期間サービスがあるカードローンを選べば利息0円で借りられ、細かい金利の計算をする必要もありません。

無利息期間サービスがあるおすすめのカードローンは、以下のとおりです。

| 適用期間 | 条件 | |

|---|---|---|

| レイク | 最大180日* | 初回契約、借入額5万円以下 |

| 最大60日 | Webで初回契約、借入額200万円以下 | |

| プロミス | 最大30日 | 初回借り入れ |

| アコム | 契約の翌日から30日間*1 | 初回契約 |

| アイフル | 最大30日 | 初回契約 |

| 楽天銀行カードローン | 最大30日 | 初回契約かつ口座開設 |

| PayPay銀行カードローン | 最大30日 | 初回借り入れ |

無利息期間が長いカードローンを選ぶとお得に融資を受けられるだけでなく、余裕を持った返済計画が可能になります。

ただし借り入れ期間が長期になる場合は、無利息期間サービスよりも低金利で借りられることを優先したほうが利息を抑えられる可能性があります。

無利息期間があるカードローンと、無利息期間はないものの低金利で借りられるカードローンの返済額を表にまとめましたので参考にしてください。

無利息サービスの適用は初月のみで、10万円を借りるものと仮定しています。

無利息期間と低金利の比較表

| 返済期間 | 無利息期間がある金利18%のカードローン | 無利息期間がない金利15%のカードローン |

|---|---|---|

| 1ヶ月 | 0円 | 1,500円 |

| 2ヶ月 | 755円 | 1,878円 |

| 3ヶ月 | 1,514円 | 2,509円 |

| 4ヶ月 | 3,777円 | 3,143円 |

| 5ヶ月 | 3,034円 | 3,780円 |

| 6ヶ月 | 3,812円 | 4,418円 |

| 7ヶ月 | 4,488円 | 5,060円 |

| 8ヶ月 | 5,364円 | 5,704円 |

| 9ヶ月 | 6,145円 | 6,348円 |

| 10ヶ月 | 6,929円 | 6,999円 |

| 11ヶ月 | 7,718円 | 7,651円 |

| 12ヶ月 | 8,511円 | 8,304円 |

借り入れ期間が11ヶ月以上になると、無利息期間がなかったとしても低金利のカードローンを選んだほうがお得になる結果になりました。

つまり借り入れから11ヶ月で完済できるかどうかによって、無利息期間と低金利のどちらを優先するべきか決められるということです。

完済時期が明確でない人はレイク(旧レイクALSA)での借り入れ金額を5万円以下にし、最大180日間の無利息期間を最大限に活用するとよいでしょう。*

借り入れ金額が5万円を超えなければ、何度借り入れをしても最大180日間は利息がかかりません。

レイク(旧レイクALSA)のように無利息期間が長い商品を利用する場合は、1年以上の借り入れをしても利息の負担は低金利のカードローンより少なくなります。

Web申し込みをすると最短25分融資も可能なため、すぐにお金が必要な人にとっても最適な借入先です。*

他社借り入れがある場合は、借り換えローンを利用して利息の支払いを減らす選択肢もあります。

注釈

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※審査結果によってはWebでのご契約手続きが行えない場合があります。

※一部金融機関および、メンテナンス時間等を除きます。

※無利息期間経過後は通常金利適用となります。

※初回契約翌日から無利息適用となります。

※Webで初めてお申込みで60日無利息

※1適用条件 アコムでのご契約がはじめてのお客さま

すでに借り入れがあるなら借り換えローンで利息の負担を減らそう

現在、返済中の借り入れがある人は、借り換えローンによって利息の負担を減らせる可能性があります。

例えば100万円の借入残高がある場合、借り換えローンによって適用利率が15.0%から12.0%に引き下げられると利息の負担は103,088円も減額できます。

| 適用利率15.0% | 適用利率12.0% | 差額 | |

|---|---|---|---|

| 利息額 | 371,628円 | 268,540円 | 103,088円 |

借入先を変えるだけで10万円以上も返済額を減らせるのですから、カードローンの借り換えをおこなわない理由はありません。

借り入れが複数社に分かれている場合は、さらに大幅な減額が期待できます。

複数の借り入れはおまとめローンで一本化することで完済に近づく

カードローンを何社も利用している人は、低金利で借りられるおまとめローンで一本化して利息の負担を減らしましょう。

とくに適用利率が高い少額の借り入れを複数社からしている場合、無駄に高い利息を支払っているかもしれません。

カードローンには借り入れ金額ごとに上限金利が定められており、一社にまとめたほうが低金利で借りられるからです。

利息制限法によって定められている借り入れ金額ごとの上限金利については、以下を参考にしてください。

一 元本の額が十万円未満の場合 年二割

引用元:利息制限法-e-Gov法令検索

二 元本の額が十万円以上百万円未満の場合 年一割八分

三 元本の額が百万円以上の場合 年一割五分

さらにアイフルのかりかえMAXやプロミスのおまとめローンなら、利息制限法による上限金利よりも低い利率を適用してもらえる可能性があります。

借り入れ金額ごとの適用利率の目安は、以下のとおりです。

| 10万円未満 | 10万円〜100万円未満 | 100万円以上 | |

|---|---|---|---|

| 利息制限法による上限金利 | 20.0% | 18.0% | 15.0% |

| アイフルのかりかえMAX | 17.5% | 15.0〜17.5% | 3.0〜15.0% |

| プロミスのおまとめローン | 17.8% | 15.0〜17.8% | 3.0〜15.0% |

| レイク de おまとめ | 17.5% | 15.0〜17.5% | 6.0〜15.0% |

今まで取り扱いのなかったSMBCモビットもおまとめローンの提供を契約者限定で開始したため、現在借り入れをしている人は利用を検討してみるとよいでしょう。

ただし消費者金融やクレジットカードのリボ払いだけでなく、銀行カードローンをおまとめの対象にしているのはアイフルだけです。

銀行カードローンからの借り入れがある人は、アイフルのかりかえMAXを選ばないと全ての借り入れを一本化することはできないため注意してください。

銀行と消費者金融のカードローンはどちらを選ぶべき?状況別に使い分けよう

銀行カードローンと消費者金融のカードローンのどちらを選べばいいか迷っている人は、状況別の使い分けについてをまとめた以下の表を参考にしてください。

あなたの状況によって、どちらを選択した方がよいか変わります。

| 適している状況 | |

|---|---|

| 銀行カードローン |

|

| 消費者金融カードローン |

|

ただし銀行のカードローンは審査が厳しいため、信用力が高い人でなければ利用するのは難しいかもしれません。

特に金融庁の指示によって貸付が制限されている現在は、高収入で信用情報に傷がない人でも審査落ちする可能性があります。

金融庁では、銀行カードローンについて、多重債務の発生防止の趣旨や利用者保護等の観点を踏まえた適切な業務運営が行われているか、詳細な実態把握を進めるとともに、融資審査の厳格化を徹底し、業務運営の適正化をスピード感を持って推進しているところです。

引用元:審査の厳格化について-金融庁

審査が厳格化されたことによって融資スピードが遅くなっているため、すぐに借入金を使う予定がある人に関しても利用しない方がよいでしょう。

消費者金融カードローンなら、即日融資にも積極的に対応してもらえます。

すぐに借りたいなら即日融資に対応している金融業者を選択するべき

急な出費で困っている人は、即日融資に対応しているカードローンを選びましょう。

即日融資に対応しているカードローンのなかでも融資時間が最短30分以内の金融業者を選ぶことで、より少ない待ち時間でキャッシングできます。

最短30分以内に申し込みから融資まで完了するカードローンは、以下のとおりです。

| 最短即日融資 | 申し込みから融資までにかかる時間 | |

|---|---|---|

| アイフル | ◯ | 最短18分* |

| アコム | 最短20分融資*1 | 最短20分*1 |

| プロミス | ◯ | 最短3分* |

| レイク(旧レイクALSA) | ◯ | Webで最短25分融資も可能* |

| SMBCモビット | ◯ | 最短30分* |

| 三井住友カード カードローン | ◯ | 最短5分* |

最短18分融資が可能なアイフルなら、他のどのカードローンよりも早くお金を借りられます。*

アイフルにはWeb申し込みをしてからオペレーターに電話すると審査時間を短縮してもらえるサービスもあるため、とにかく早く融資を受けたい人は活用してください。

お申込みが完了後、【アイフル】カード申込・受付完了メールが届きましたら、お電話ください。

引用元:アイフル公式サイト

優先して審査を開始します。

アイフルのようなすぐに借りられるカードローンを選ぶためには、審査時間ではなく融資時間を確認することが大切です。

注釈

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※最短5分の会員番号発行は、新規契約時点でのご利用枠が50万円でのお申込みとなります。

※最短5分の会員番号発行 受付時間:9:00〜19:30

※お申込み時間や審査状況によりご希望に添えない場合があります。

※1お申込時間や審査によりご希望に添えない場合がございます。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※審査結果によってはWebでのご契約手続きが行えない場合があります。

※一部金融機関および、メンテナンス時間等を除きます。

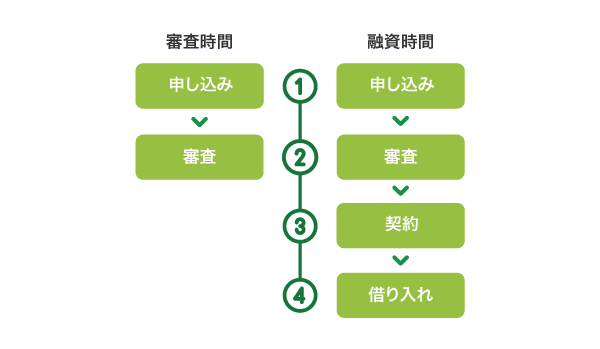

審査時間だけで判断せずに融資時間を確認することが大切

審査時間だけをみて申し込んでしまうと必要なときまでに借り入れできない可能性があるため、必ず融資時間を確認するようにしてください。

審査時間は申し込みから審査結果が出るまでの時間であって、実際に融資が実行されるまでにかかる期間は含まれていません。

例えばPayPay銀行カードローンは最短60分で審査結果が出るものの、融資が実行されるのは最短翌日になります。

| 審査時間 | 最短60分 |

|---|---|

| 融資時間 | 最短即日 |

融資を受けられるまでに時間がかかるのであれば、審査時間が早かったとしても意味がありません。

他にも、カードローンの利用を家族に知られたくない人はWeb完結の表記に気をつけてください。

郵送物が届かないWeb完結の借り入れを選ぶと家族にバレない

家族に借り入れがバレないためには、Web完結のカードローンを選ぶことをおすすめします。

Web完結に対応していないカードローンを選んだ場合、自宅にローンカードが届いてしまうからです。

申し込みから借り入れまで全てWeb上で完結するカードローンなら、ローンカードは発行されないため郵送物によって家族にバレる心配がありません。

ただしWeb完結をうたっているカードローンのなかには、契約まではインターネット上でできても借り入れをするときにローンカードが必要になる場合があります。

公式サイトにWebで完結できる旨が記載されていたとしても、以下のような場合はローンカードが発行されてしまいます。

お申込みからご契約までネットで完結できるので、お手持ちのスマートフォン、パソコンから簡単にお申込みいただけます。

引用元:auじぶん銀行カードローン

ネットで契約まで完結できるという記載はありますが、借り入れができるとは書かれていません。

| ローンカードの発行 | 郵送物なし | |

|---|---|---|

| 申し込みから借り入れまでWebで完結 | なし | ◯ |

| 申し込みから契約までWebで完結 | あり | × |

家族にバレずにお金を借りたい人は、Webで借り入れまで可能か確認してから申し込みましょう。

家族だけでなく会社にもバレたくない場合は、オペレーターに相談してください。

在籍確認の電話連絡はオペレーターに相談すれば書類審査に変更できる

Webで申し込んだ後すぐにオペレーターへ連絡し、勤務先に電話連絡しないでほしい旨を伝えると、在籍確認の方法を書類審査に変更してもらえます。

もともとプライバシーを守る配慮がされているため在籍確認の電話連絡によって借り入れがバレる可能性は低いのですが、不安要素を残したくない人は変更してもらうとよいでしょう。

正当な理由がないと却下される場合があるため、就業時間外で電話が繋がらないなどの回答を用意しておくと安心です。

最近はアコムやアイフルが他社との差別化を図り、原則在籍確認なしの対応を開始したことから狙い目のカードローンになります。*1

原則として在籍確認の電話連絡をおこなっていないカードローンなら、オペレーターへの連絡に対して抵抗がある人でも気負わずに利用できるのではないでしょうか。

オペレーターへの連絡に抵抗があるのなら、女性オペレーターに丁寧な応対をしてもらえると定評があるレディースローンで借り入れをするのも選択肢のひとつです。

注釈

※1電話での確認はせずに書面やご申告内容での確認を実施

借り入れに不安のある女性でもレディースローンなら利用しやすい

女性向けにつくられたレディースローンには、女性オペレーターに対応してもらえる専用ダイヤルがあります。

丁寧に応対してもらえるため相談や質問がしやすく、借り入れに不安がある人でも安心して利用できます。

女性専用ダイヤルがあるレディースローンは、以下のとおりです。

| 金利 | 無利息期間 | 審査時間 | 即日融資 | 限度額 | |

|---|---|---|---|---|---|

| ベルーナノーティスのレディースローン | 4.5%〜18.0% | 最大14日間 | 最短30分 | ◯ | 1〜300万円 |

| アイフルのSuLaLi | 18% | 最大30日間 | 最短18分* | ◯ | 10万円 |

| プロミスのレディースキャッシング | 4.5%〜17.8% | 最大30日間 | 最短3分* | ◯ | 1〜500万円 |

消費者金融が展開しているレディースローンは主婦への融資に積極的なため、収入が少ないパートでも借り入れできます。

ただし収入が全くない専業主婦は、配偶者貸付制度を利用しないと消費者金融でお金を借りることはできません。

注釈

※お申込み時間や審査によりご希望に添えない場合がございます。

※お申込み時間や審査状況によりご希望に添えない場合があります。

収入がない専業主婦は配偶者貸付制度を利用すれば融資を受けられる

専業主婦の場合は、本人が働いていなくても夫の収入によって借り入れを認めてもらえる配偶者貸付制度を導入している消費者金融を選択しましょう。

配偶者貸付制度を導入している消費者金融は、レディースローンの取り扱いがある金融業者としても紹介したベルーナノーティスです。

ベルーナノーティスは配偶者の同意書さえ提出すれば、一般的に無職として扱われてしまう専業主婦でも融資してもらえます。

銀行カードローンも専業主婦への融資に対応していますが、審査が厳しいため最終的に断られる確率が高い傾向にあります。

専業主婦でも申し込みができる借入先については、「専業主婦でも借りれるカードローンは?収入がなくても自分名義で借り入れ可能」の記事で詳しく解説していますので合わせてご覧ください。

専業主婦に限らず、審査に不安を抱いている人は審査通過率の高いカードローンに申し込むとよいでしょう。

収入証明書なしで借りられるカードローンなら給与明細書の提出が不要

給与明細書などの提出が面倒な人は、収入証明書なしで借りられるカードローンを選ぶとよいでしょう。

収入証明書不要のカードローンなら年収に対する細かい調査はなく、自己申告した内容で審査を進めてもらえる利点もあります。

原則として収入証明書の提出が不要なカードローンは、以下のとおりです。

| 収入証明書不要 | 要件 | |

|---|---|---|

| アコム | ◯ | 50万円以下の借り入れであること |

| アイフル | ◯ | |

| プロミス | ◯ | |

| レイク(旧レイクALSA) | ◯* | |

| SMBCモビット | △* |

所得証明書の提出を避けたいなら、1社あたりの借り入れ金額を50万円以下にしてください。

借り入れ金額を50万円以下にしておけば、貸金業法で定められている収入証明書が必要になる基準を下回ることができます。

貸付金額が合計50万円を超える場合、年収証明の提出義務(同法第13条第3項)。

引用元: 与信審査について(貸金業者等)-法務省

すでに他社借り入れがある場合は、合算した借り入れ残高が100万円以下になるように調整する必要がある点も覚えておきましょう。

借り入れ総額が100万円を超えると、どのカードローンでも収入証明書の提出が必須になります。

ここまでカードローンの選び方について解説しましたが、あなたの希望条件に合った借入先を選ぶことはできそうでしょうか。

希望条件別の選び方について、表にまとめておきます。

| 希望条件を満たしている借入先 | |

|---|---|

| すぐにお金が必要 | 最短20分融資が可能なアコム*1 |

| 利息を抑えたい | 無利息期間が長いアイフル |

| 審査通過できるか不安 | 約2人に1人が審査通過しているカードローン |

| 家族や会社にバレたくない | 郵送物や電話連絡を回避できるカードローン |

| 借り入れに不安がある女性 | 女性専用ダイヤルがあるレディースローン |

| 収入がない専業主婦 | 配偶者貸付があるベルーナノーティスまたは楽天銀行スーパーローン |

| 返済の負担を減らしたい | 適用利率を下げられる借り換えローンまたはおまとめローン |

| 収入証明書なしで借りたい | 50万円以下の借り入れなら収入証明書不要な消費者金融 |

最適な借入先を選ぶために知っておきたいカードローンの基礎知識についても解説していきますので、より理解を深めたうえで借り入れをしたい人はぜひ参考にしてください。

注釈

※お借入総額により収入証明書(源泉徴収票等)が必要

※SMBCモビットは収入証明を提出していただく場合があります。

※1お申込時間や審査によりご希望に添えない場合がございます。

カードローンとは担保や連帯保証人なしで借り入れできる金融商品のこと

カードローンとは金融業者が提供する個人向け融資サービスのことで、担保や連帯保証人なしで借り入れできるのが特徴です。

カードローンという名前からもわかるとおり、ローンカードを使ってお金を借りるのが一般的ですが、最近はスマホアプリを使って現金を引き出せる利便性の高い商品もあります。

融資限度額の範囲内であれば何度でも利用できる極度型ローンのため、マイカーローンなどの目的別ローンとは違い使用用途は問われません。

フリーローンも使用用途が問われない商品のひとつですが、借り入れは契約時の1回のみとなっています。

カードローンの特徴について、目的別ローンやフリーローンと比較して表にまとめましたので参考にしてください。

| カードローン | 目的別ローン | フリーローン | |

|---|---|---|---|

| 担保・連帯保証人 | なし | 有担保の場合もある | 有担保の場合もある |

| 使用用途 | 自由 | 制限あり | 自由 |

| 借り入れのタイプ | 極度型 | 証書型 | 証書型 |

| 借り入れ回数 | 制限なし | 1回のみ | 1回のみ |

| 融資時間 | 即日〜1週間 | 約1ヶ月 | 1〜2週間 |

クレジットカードのキャッシング機能もカードローンと同じ性質を持つ融資商品ですが、金利と融資限度額に明確な違いがあります。

クレジットカードのキャッシングとの違いは融資限度額と金利

クレジットカードに付帯しているキャッシング機能は、カードローンに比べて融資限度額が少ない傾向にあります。

適用される金利が高いため、クレジットカードでキャッシングをすると利息の負担が大きくなる点にも注意しなければいけません。

カードローンとクレジットカードのキャッシングの違いについて、具体的な数字を用いて比較すると以下のようになります。

| カードローン | クレジットカードのキャッシング | |

|---|---|---|

| 限度額 | 1〜1,000万円 | 1〜100万円 |

| 金利 | 2.0%〜18.0% | 15.0%〜18.0% |

クレジットカードはショッピングのみで利用し、お金を借りるのであればカードローンを契約した方がよいでしょう。

カードローンとクレジットカードのいずれも取り扱いがあるJCBカードの公式サイトにも、以下のように記載されています。

これまでクレジットカードのキャッシングを利用されていたお客様には、カードローンへのお切り替えをおすすめしています。

引用元:JCBカード

ただしカードローンは海外での利用ができないため、旅行や出張などで頻繁に渡航する予定がある人はキャッシング枠があるクレジットカードを持っておいて損はありません。

どちらを利用するにしても、融資を受けるには審査に通過する必要があります。

審査で見られるのは返済能力!年収や返済履歴などから総合的に判断される

カードローンの審査では、返済能力の有無を必ず調査されます。

返済能力は借入金を返していくための力のことで、年収や返済履歴などから総合的に判断されます。

年収が低いと融資してもらえないイメージを持っている人もいるかもしれませんが、審査結果は複数の要素によって決まるため必ずしも断られるとは限りません。

カードローンの審査でみられる項目を表にまとめましたので、参考にしてください。

| 個人情報 | 配偶者の有無や扶養家族の人数 |

|---|---|

| 居住形態 | |

| 勤務情報 | 年収の総支給額 |

| 勤務形態 | |

| 勤続年数 | |

| 社員数 | |

| 信用情報 | 他社での借り入れ件数 |

| 他社での借り入れ金額 | |

| 延滞や滞納の有無 |

カードローンの審査は、項目ごとに信用度が点数化され、総合点によって与信可否が決まるスコアリングシステムとなっています。

以下は、スコアリングシステムによる審査結果の一例です。

スコアリングシステムの例

| 項目 | 内容 | 点数 |

|---|---|---|

| 年収 | 200万円 | 2点 |

| 勤務形態 | アルバイト | 2点 |

| 勤続年数 | 5年 | 5点 |

| 返済履歴 | 延滞や滞納なし | 10点 |

| 総合点 | ー | 19点(融資可) |

この結果からもわかるとおり、信用情報に問題がなければ年収が少ないアルバイトでもカードローンでお金を借りることができます。

一方でローンの支払いを延滞または滞納した履歴が残っている場合、安定性が評価されてスコアが高くなる公務員でも審査に通りづらいでしょう。

審査なしで借りたい人もいるかもしれませんが、違法な金融業者を回避するためにはしっかりと顧客の調査をおこなっているカードローンを選ぶべきです。

審査なしで借りられる借入先は危険性があることを理解しておこう

信用情報の調査がない審査なしで借りられるカードローンがあった場合、違法業者である危険性が高いため絶対に利用してはいけません。

正規の貸金業者が運営するカードローンでは、必ず審査が実施されるからです。

誰でも借りられる印象がある中小消費者金融のカードローンでも、審査をおこなったうえで融資が実行されます。

| 審査なし | |

|---|---|

| 大手消費者金融 | × |

| 中小消費者金融 | × |

正規の貸金業者は審査が甘いという表現を使わないため、簡単に借りられる旨を主張しているカードローンも要注意です。

正規の貸金業者が審査なしに対応していない背景には、信用情報の照会が義務付けられていることが挙げられます。

信用情報の照会は貸金業法によって義務化されているため回避できない

金融業者は、返済能力の判断材料のひとつとして審査の際に指定信用情報機関(CIC)や日本信用情報機構(JICC)へ信用情報の照会をおこなっています。

信用情報の照会は貸金業法によって義務付けられているため、回避する方法はありません。

貸金業者が個人である顧客等と貸付けの契約(極度方式貸付けに係る契約その他の内閣府令で定める貸付けの契約を除く。)を締結しようとする場合には、前項の規定による調査を行うに際し、指定信用情報機関が保有する信用情報を使用しなければならない。

引用元:返済能力の調査-貸金業法

とはいえ、上述したように審査結果は複数の要素によって決まるものであり、信用情報も審査基準のひとつに過ぎません。

信用情報に傷があったとしても、現在の収入が安定していれば金融業者の判断次第で融資してもらえる可能性があります。

借り入れ残高が年収の3分の1を超えると、返済能力がどれだけ高くても貸付対象から外れてしまう点には気をつけましょう。

返済能力に関係なく年収の3分の1を超える融資を受けることは不可能

カードローンの借入限度額は、総量規制という貸金業法の取り決めによって年収の3分の1までに制限されています。

そのため、すでに借入限度額いっぱいまで借りている人はカードローンの審査に通過することはできません。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

引用元:日本貸金業協会

借入限度額は年収からすぐに計算できるため、無駄に審査落ちして信用情報に傷をつけないために自分で確認しておくとよいでしょう。

現在、借入限度額に達している場合でも、返済を進めてから申し込めば審査通過できます。

どうしても今すぐお金を借りたいなら、総量規制対象外の貸付を利用する方法もありますので検討してみてください。

除外貸付に該当する住宅ローンなどの残高は審査に影響がない

カードローンで借りられる金額は年収の3分の1までと言いましたが、住宅ローンは総量規制の計算に含まれないため安心してください。

住宅ローンは総量規制になじまない貸付として、除外貸付に分類されているからです。

もしも住宅ローンが総量規制の対象になっていた場合、一般的に年収の何倍もの資金が必要になる住宅の購入時において、本来の役割を果たさなくなってしまいます。

カードローンの審査に影響を与えない除外貸付には、住宅ローン以外にも以下の融資商品が該当します。

①不動産購入のための貸付け(いわゆる住宅ローン)

引用元:総量規制にかかわらずお借入れできる貸付け-日本貸金業協会

②自動車購入時の自動車担保貸付け(いわゆる自動車ローン)

③高額療養費の貸付け

④有価証券を担保とする貸付け

⑤不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付け

⑥売却予定不動産の売却代金により返済される貸付け

など

総量規制による借入限度額を算出する際は、これらを含まずに計算してください。

お金を借りることに対して時間と手間がかかる印象を持っている人もいるかもしれませんが、来店不要で借りられるカードローンなら簡単かつ気軽に借りられます。

カードローンで借り入れをする流れ!複雑な手続きはないため初めてでも簡単

カードローンはスマホひとつで申し込みから借り入れまで完結し、複雑な手続きがないことから初めての人でも簡単に利用できます。

カードローンで借り入れをする流れは、以下のとおりです。

必要書類の提出に関しても、スマホで撮影するだけで完了するため面倒な郵送手続きは発生しません。

銀行や中小消費者金融のカードローンを選ぶと来店が必要になる場合があることから、最小限の手間でお金を借りたい人は大手消費者金融がおすすめです。

借入金は口座振込またはATMを操作するだけで受け取れるため来店不要

カードローンは口座振込またはATMで借入金を受け取れるサービスをおこなっているため、わざわざ金融業者の窓口に足を運ばなくてもお金を借りられます。

さらにカードレスに対応しているカードローンなら、24時間いつでもスマホひとつで現金の引き出しが可能です。

借り入れ方法について迷う人もいると思いますので、以下にそれぞれの特徴をまとめました。

| 口座振込 | ATMで出金 | |

|---|---|---|

| 手数料 | 無料 | 110〜220円 |

| 通帳記入 | あり | なし |

| ローンカード | 不要 | スマホATM取引なら不要 |

公共料金等の支払いであれば、指定口座に借入金を振り込んでもらえる口座振込を利用するのが便利です。

ただし口座振込は通帳に借り入れの履歴が残るため、家族にバレたくない人はATMで借入金を引き出す方法を選んだ方がよいかもしれません。

スマホATM取引に対応している大手消費者金融なら、ローンカードがなくてもコンビニATMで簡単に借入金を引き出せます。

スマホアプリがあればコンビニATMで簡単に借入金を引き出せる

大手消費者金融はスマホATM取引に対応しており、コンビニATMでスマホアプリを操作するだけで借入金を引き出せます。

ローンカードがなくても借り入れできるため、カードレスを希望する人でもATMで簡単に現金を受け取れるのが嬉しいポイントです。

コンビニATMでお金を借りるときの流れについては、以下を参考にしてください。

カードローン業者によって対応しているコンビニATMが異なるため、事前に確認したうえで申し込むと利便性を高められます。

例えば、ローソンを頻繁に利用する人は、ローソン銀行ATMでスマホATMが可能なアイフルやSMBCモビットを選ぶとよいでしょう。

コンビニで借りる方法についてさらに詳しく知りたい人は、「コンビニATMでお金を借りるなら?急な出費にはセブンイレブンの利用が最適」の記事も合わせてご覧ください。

金利の計算方法を理解すれば簡単に返済シミュレーションを立てられる

しっかりと完済まで見据えてお金を借りるためには、返済シミュレーションを立てておくことが大切になります。

カードローンでお金を借りるときにかかる利息は、借り入れ金額×実質年率÷365日×利用日数で算出できます。

利用日数ごとの計算式を表にまとめましたので、参考にしてください。

| 借入期間 | 計算式 |

|---|---|

| 1ヶ月 | 借入金額×実質年率÷365日×30日 |

| 6ヶ月 | 借入金額×実質年率÷365日×180日 |

| 1年 | 借入金額×実質年率 |

短期間で完済すると利息の負担は少なくて済みますが、毎月の返済額は高くなります。

1ヶ月あたりにかかる利息は1,000円程度のため、無理な返済計画を立てて生活が苦しくなるくらいなら、余裕ができたときに一括返済や繰上げ返済をする方法をとったほうがよいでしょう。

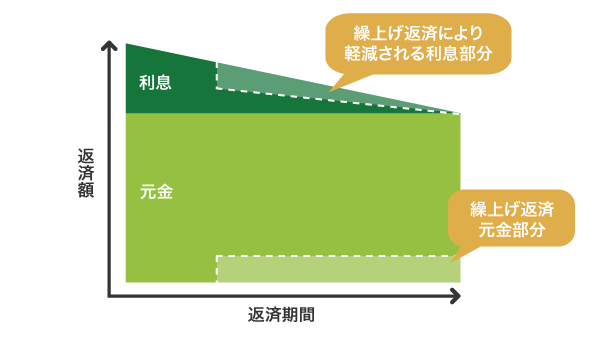

日割り計算されるため繰り上げ返済や一括返済をすると利息を減らせる

カードローンの利息は日割り計算となっているため、繰り上げ返済や一括返済をすると総返済額を減らすことができます。

繰り上げ返済によって総返済額が減額する仕組みは、以下のとおりです。

できるだけ利息を抑えてお得にカードローンを利用するためには、生活に余裕があるときに臨時返済するとよいでしょう。

繰り上げ返済や一括返済のやり方は、ATMまたはインターネットバンキングから金融機関が指定する銀行口座へ振り込むだけです。

とはいえ毎月の支払いである約定返済をしっかりおこなっていれば、繰り上げ返済や一括返済は必須ではありません。

約定返済の方法は口座振替または銀行振込から選択できる

約定返済の方法は、登録した銀行口座から引き落とされる口座振替と自らカードローン会社に振り込む銀行振込のいずれかを選択できます。

銀行振込は毎回ATMにいく手間がかかるため、最初に振替先の銀行口座を登録しておくだけで自動的に返済できる口座振替が便利です。

口座振替なら、引き落とし日を失念して延滞となってしまう心配がありません。

ただし給与の振込口座ではない銀行口座を振替先に設定する場合は、毎月引き落とし日までに預金残高を確認する必要がある点には注意してください。

銀行口座に返済履歴を残したくない人は、スマホアプリまたはローンカードで返済できるカードローンを選択するとよいでしょう。

例えばレイク(旧レイクALSA)なら、アプリを使ってセブンイレブンに設置してあるATMからスマホひとつで返済できます。

レイクアプリがあれば、全国のセブン銀行ATMがレイクのカードなしでもご利用が可能です。

引用元:レイク公式サイト

約定返済額については、借り入れ金額に応じて決められます。

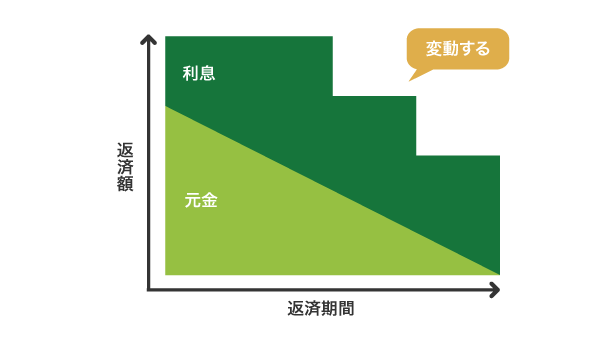

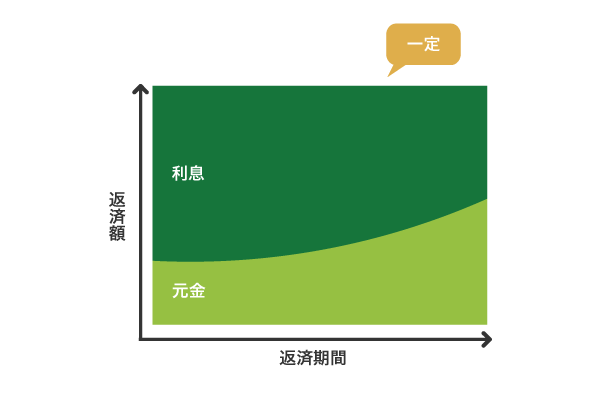

返済額は残高スライドリボルビング方式または元利定額返済方式で決まる

カードローンの返済額は、残高スライドリボルビング方式または元利定額返済方式によって設定されます。

残高スライドリボルビング方式は、約定返済額が借り入れ残高に応じて変動する返済方式です。

支払い金額が途中で変更されるため家計管理がしづらい難点はありますが、新たな借り入れをしない限り毎月の負担は軽減していきます。

一方で元利定額返済方式は、借り入れ残高に関係なく一定額を支払う返済方式になります。

約定返済額が変わらないため、返済シミュレーションを立てやすいのが特徴です。

カードローン会社によって採用している返済方式は異なりますが、返済金額や返済期間は会員ページでいつでも確認できます。

返済を進めると増額案内がきて借入限度額を引き上げることが可能になる

カードローンの利用実績を積むと、金融業者からメールで増額案内が送られてきます。

案内に従って増額申請すると借入限度額を引き上げてもらえるため、追加でお金を借りたい人は手続きをしましょう。

管理人は、新規申し込みから約3ヶ月で増額案内が送られてきました。

すぐに借りる予定がない場合でも借入限度額の枠を増やしておけば、いざというときに役立ちます。

新規申し込みをおこなう際においても、契約したからといって必ずしも利用しなければいけない訳ではありません。

いざという時のためにカードローンの契約を結んでおくだけでも問題ない

カードローンには、急な出費に備えて契約だけ結んでおくという使い方もあります。

急な出費に備えて、カードだけお作りいただくことも可能です。

引用元:アイフル公式サイト

どれだけ融資スピードが早いカードローンを利用したとしても、審査に通過できなければ急な出費に間に合わせることはできません。

お金が必要になったときに確実に借り入れをするためには事前に審査に申し込んでおき、いつでも現金を引き出せるように準備しておくとよいでしょう。

契約することによって手数料がかかったり、カードローン会社から借り入れを強制されたりする心配はありません。

どこで契約するかについては、上記で紹介しているカードローンを参考にしてください。

注釈ならびに貸付条件

レイクの貸付条件

| 極度額 | 1万円~500万円 |

|---|---|

| 貸付利率(実質年率) | 4.5%~18.0%* |

| 遅延損害金(年率) | 20.0% |

| 返済方式 | 残高スライドリボルビング方式、元利定額リボルビング方式 |

| 返済期間、回数 | 最長5年、最大60回* |

| 担保、保証人不要 | ◯ |

| 審査 | 有 |

| 利用対象 | 年齢が満20歳以上70歳以下の国内に居住する方、ご自分のメールアドレスをお持ちの方、日本の永住権を取得されている方 |

| 必要書類 | 運転免許証等、収入証明書* |

| 商号 | 新生フィナンシャル株式会社 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

※貸付利率はご契約額およびご利用残高に応じて異なります。

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。

※契約額に応じて新生フィナンシャルが必要とする場合

※Web以外の無人店舗やお電話で申込むと、お借入額全額30日間無利息またはお借入額5万円まで180日間無利息のどちらかになります。

※60日間無利息(Webでのお申込み限定)、180日間無利息それぞれ契約額1~200万円まで。

※30日間無利息、60日間無利息(Webでのお申込み限定)、180日間無利息それぞれの併用はできません。

※無利息開始日は初回契約日の翌日からとなります。

※無利息期間経過後は通常金利適用。

アイフルの貸付条件

| 商号 | アイフル株式会社 |

|---|---|

| 登録番号 | 近畿財務局長(14)第00218号 |

| 貸付利率 | 3.0%~18.0%(実質年率) |

| 遅延損害金 | 20.0%(実質年率) |

| 契約限度額または貸付金額 | 800万円以内(要審査) |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 返済期間・回数 | 借入直後最長14年6ヶ月(1~151回) |

| 担保・連帯保証人 | 不要 |